Темпы падения экспорта по сравнению с первым полугодием 2014 года ускорились в семь раз

Аналитическая группа Da Vinci AG опубликовала очередной выпуск ежеквартального прогноза Ukrainian Economic Trends Forecast с анализом трендов развития макроэкономики Украины в третьем квартале 2015 года. В http://glavcom.ua/articles/31550.html первой части отчета речь шла о том, какими будут по итгам 2015 года инфляция, курс гривни и золотовалютные резервы. Вторая часть посвящена продвижению отечественных товаров на внешние рынки

Украина продолжает демонстрировать негативные тенденции во внешней торговле. Несмотря на то, что по итогам 5 месяцев позитивное сальдо во внешней торговле товарами составило 0,9 млрд.долл., тренды выглядят удручающе по всем направлениям.

Позитивного сальдо удалось добиться лишь за счет продолжения тренда сокращения импорта товаров. Это, впрочем, объясняется не столько волей государства и соответствующими законодательными шагами, сколько социальным фактором: продолжением тенденции к резкому снижению покупательной способности населения Украины. Фактор снижения промышленного потенциала предприятий, работающих на импортном сырье, в данном контексте является вторичным.

Снижение импорта за 5 месяцев 2015 года составило 38,8%. Отметим, что за аналогичный период прошлого года этот показатель составил всего лишь 18%. Таким образом, темпы падения импорта ускорились более чем в 2 раза. Предположительно, Украина не исчерпала возможности для падения. Импорт товаров, вероятно, будет еще более сокращен. Основная причина дальнейшее уменьшение покупательной способности населения вслед за изменением структуры трат домохозяйствами.

Схожая ситуация и с экспортом украинской продукции. За 5 месяцев 2015 года экспорт товаров упал на по сравнению с этим же периодом прошлого года на 35,9%. Если сравнивать аналогичный период 2014 года, который также вряд ли можно назвать успешным для украинских экспортеров, то падение составило лишь 5,1%. То есть темпы падения в период сравнения ускорились в 7 раз. При этом сравниваемый период в 2014 году не является периодом начала экономического кризиса в Украине, ни тем более периодом роста. Это делает дальнейшие прогнозы еще более неутешительными для государства.

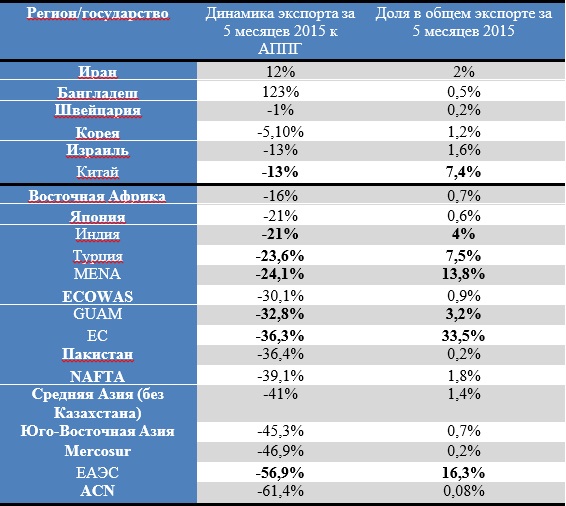

Традиционно остановимся на географических особенностях экспорта товаров из Украины в отчетный период и основных тенденциях.

В данный период нельзя говорить ни об одной значимой позитивной тенденции в экспорте украинских товаров в каком-либо из регионов. Незначительным исключением является лишь увеличение экспорта в Иран на 12%. В прошлом отчете уже отмечалось, что это является позитивным трендом с учетом вероятного полномасштабного включения Ирана в мировую экономику. Однако, в первом квартале 2015 года уровень роста экспорта был более значительным – 88,2%. Это означает, что тренд может быть переломлен к концу года.

В остальном тенденции украинского экспорта за период первого полугодия 2015 года были негативными.

ЕС. Падение экспорта в ЕС за 5 месяцев 2015 года по сравнению с тем же периодом составило 36,3%. В денежном выражении это составляет $2,9 млрд. Лишь в 3 государства, которые не являются ключевыми украинскими торговыми партнерами – Словению, Мальту и Латвию – было поставлено товаров на сумму большую, чем за аналогичный период прошлого года. По итогам первых двух месяцев нынешнего года таких государств было 6. Причем среди них оказались Нидерланды, которые являются ключевым торговым партнером Украины в ЕС.

Сокращение экспорта украинских товаров на рынки ключевых партнеров является очень значительным. Так, сокращение украинского экспорта в Германию составило 23,3%, в Польшу – 38,1%, в Нидерланды – 16,9%, в Италию – 31,8%, в Испанию – 30,6%, в Венгрию – 51,6%, в Болгарию – 46,8%. Напомним, что по итогам 2014 года экспорт в ЕС продемонстрировал незначительный рост в 1,5%.

По прогнозам, нынешняя негативная тенденция будет продолжена. А это, в свою очередь, означает, что позитивные сдвиги во внешней торговле Украины и ЕС могут быть «сведены на нет» ухудшениями 2015 года.

В нынешних условиях большинству украинских производителей не удастся закрепиться на рынке ЕС. Ситуацию можно изменить лишь через изменение стратегического подхода к экспансии на данный рынок, попытавшись сделать ставку не на существующий потенциал производства, а на создание новых площадок «под ЕС».

Украине необходимо сделать ставку на привлечение азиатских и европейских инвестиций для создания новых производственных площадок, которые будут ориентированы исключительно на рынок ЕС. У государства пока что есть лишь преимущество в дешевой и одновременно образованной рабочей силе, а также в географическом расположении. Военный конфликт на Востоке не является доминантной помехой в реализации данной стратегии. Главной проблемой является отсутствие подвижек в реформировании налоговой и разрешительной систем, а также в негативном имидже Украины за рубежом.

Нынешняя стратегия, а точнее, отсутствие таковой, может нанести непоправимый ущерб экономике Украины.

ЕАЭС. Падение украинского экспорта в государства Евразийского Союза за 5 месяцев 2015 года составило 56,9%. В денежном выражении Украина недополучила 3,3 млрд. долл. по сравнению с прошлым годом. Доля государств-членов ЕАЭС в общем экспорте украинских товаров за 5 месяцев 2015 года сократилась по сравнению с 2014 годом с 24,1% до 16,3%. Наибольшее падение пришлось на Россию. Экспорт в это государство упал на 60,3%. На втором месте – Беларусь (на 50%). Данная тенденция будет продолжена. При этом военно-политическая ситуация будет играть значительную, однако не исключительную роль.

Экономика России, а с ней и ЕАЭС, в ближайшее время войдет в еще более трудные условия. Среди причин не только действие санкций, но и кризис в Китае и его влияние на сырьевые рынки, а также выход на международную геоэкономическую арену Ирана. В подобных условиях РФ будет вынуждена выстраивать закрытую экономическую систему на основе ЕАЭС, где Россия будет играть роль новой метрополии. Можно спорить относительно успешности подобного шага, о позиции Казахстана и эффективности нового объединения, однако в любом случае Кремль будет предпринимать жесткие протекционистские шаги, которые отразятся на экономических стратегиях всех участников объединения.

Эта вынужденная мера позволит смягчить удары по экономике со стороны ситуации на внешних рынках и сохранить часть производства. В данном контексте полномасштабное закрытие украинского импорта выглядит первоочередным и логичным шагом. При этом Россия не только усилит экономическое давление на Украину, но и поможет собственным национальным производителям.

По нашим оценкам, Кремль, используя механизм ЕАЭС, попытается в данном контексте повлиять также на другие государства-члены объединения. Наиболее проблемным в данном контексте для Украины является экспорт в Беларусь. Пока что, несмотря на все попытки, Украине не удалось выстроить действительно эффективные двусторонние взаимоотношения с Минском, наличие которых позволило бы хоть как-то изменить ситуацию в пользу Киева. Грядущие выборы в Беларуси сделают Александра Лукашенко более сговорчивым с Кремлем. А значит, Киев вряд ли сможет существенно изменить ситуацию в свою пользу. Информация, поступающая из Беларуси, свидетельствует о том, что в ближайшее время экспорт украинских товаров может быть ограничен.

MENA (Middle East & North Africa). Один из наиболее потенциально интересных для украинских товаров регионов продолжает демонстрировать негативные тенденции. За 5 месяцев 2015 экспорт в государства региона сократился на 24%. В денежном выражении это составляет $679 млн. Лишь пять из пятнадцати государств региона продемонстрировали позитивную для Украины динамику. Однако лишь 2 из них можно назвать ключевыми торговыми партнерами в регионе – Саудовскую Аравию и Ливан. Рост же экспорта в Катар, Кувейт и Палестину вряд ли можно назвать значительным.

Наиболее негативным фактором является снижение экспорта украинских товаров в Египет. Падение экспорта на этот перспективный и значительный рынок составило 22%. Если в 2014 году украинский экспорт за 5 месяцев составил 1,2 млрд. долл., то в нынешнем году этот показатель составляет всего лишь 0,95 млрд. долл. Падение экспорта украинских товаров наблюдается во всех без исключения странах северной Африки, входящих в MENA.

Среди других значимых негативных тенденций в регионе следует отметить снижение украинского экспорта в ОАЭ и Ирак.

Нестабильность в регионе, геополитическая и геоэкономическая активность России в государствах, которые являются традиционными партнерами Украины, не позволяет быть оптимистичными относительно значительного увеличения поставок украинских товаров в страны региона. Украине необходимо отказаться от тактики выстраивания взаимоотношений со странами MENA на уровне «бизнес – бизнес» и начать широкомасштабную работу по выстраиванию долгосрочных стратегий и контактов на уровне планомерной и поступательной государственной политики, включая создание ЗСТ. В противном случае мы можем проиграть данные рынки и потерять уникальную возможность диверсифицировать экспорт.

Отметим, что если бы Украина в отчетный период сохранила бы позиции на рынке MENA на уровне аналогичного периода прошлого года, при нынешних трендах доля экспорта в государства региона была бы больше доли экспорта в ЕАЭС, а регион MENA стал бы вторым по величине потребителем украинского экспорта после ЕС.

Значительные страны-партнеры. Ситуация по торговле с некоторыми значительными странами-партнерами в отчетный период ухудшилась. В первую очередь, следует отметить снижение экспорта в Турцию на 23,6%. Отметим, что это не только наш ключевой партнер, взаимоотношения с которым традиционно характеризуются позитивным и значительным для Украины торговым сальдо, но и государство с которым Украина пытается подписать ЗСТ.

Отметим, что по сравнению с периодом в 2 месяца 2015 года, ситуация ухудшилась, а темпы падения экспорта в Турцию увеличились. Данная тенденция является крайне негативной для Украины. Киеву необходимо искать способы интенсификации торговых взаимоотношений с Анкарой. Ведь, несмотря на общую ситуацию в регионе, Турция остается одним из сильнейших и стабильнейших игроков и потенциальных потребителей украинской продукции.

Крайне негативными факторами является также дальнейшее увеличение падения украинского экспорта в Китай и Индию. Падение в Индию за отчетный период составило 21%, что в денежном выражении – 167 млн. долл. Еще по итогам 2 месяцев 2015 года данный показатель был негативным, однако не столь пессимистичным – 9,7%. При этом, как и на рынке Египта, в Индии активизировалась Россия.

Падение в Китай также увеличило свою динамику. За 5 месяцев 2015 года оно составило -13%. Мы полагаем, что данный тренд является долгосрочным и Украина не сможет повлиять на его изменение, несмотря на позитивные сигналы в экспорте продукции АПК. Нынешняя финансово-экономическая ситуация в Китае позволяет говорить о будущем сокращении экспорта сырья в данное государство, особенно из стран, которые не являются ключевыми партнерами для Пекина. К подобным странам относится и Украина.

Отметим также, что за 5 месяцев Украина значительно уменьшила поставки товаров на рынок Израиля (-13%). Напомним, что на сегодняшний день со стороны Киева проводятся попытки по созданию ЗСТ с данным государством. Еще по итогам 2 месяцев 2015 года экспорт в данное государство демонстрировал позитивные тенденции.

Аналогичная смена тренда с позитивного (рост экспорта) на негативный (падение) за 5 месяцев 2015 года характерно также для Кореи и Швейцарии.

ГУАМ. Снижение экспорта товаров в страны ГУАМ практически на треть, в отчетный период произошло из-за значительного сокращения в Азербайджан и Молдову. Экспорт в Грузию также сократился, однако темпы были гораздо меньшими, чем в две другие страны. Данный тренд может сохраниться в среднесрочном периоде. В первую очередь это будет зависеть от ситуации в Азербайджане, который в случае падения цен на энергоносители, будет иметь все основания для снижения темпов развития, а, значит, и снижения уровня импорта в целом.

Средняя Азия. За отчетный период экспорт в Среднюю Азию снизился на 41%. Наименьшую динамику снижения продемонстрировал Кыргызстан. Однако, следует отметить, что после полномасштабного его вхождения в ЕАЭС, падение, скорее всего, будет более существенным.

Наиболее негативным трендом является снижение экспорта в Узбекистан и Туркменистан. При этом обращаем внимание на то, что Ташкент с 1 июля 2015 ввел дополнительные импортные пошлины при ввозе товаров из Украины сроком на один год в ответ на повышение пошлин украинской стороной.

Таким образом, ситуация с экспортом по Средней Азии может еще более ухудшиться во втором полугодии 2015 года. В перспективе Украина может полностью потерять этот хотя и небольшой, но лояльный украинским товарам традиционный рынок, уступив место России, Беларуси и Китаю.

Юго-Восточная Азия. Украина продолжает терять перспективный рынок Юго- восточной Азии, где у государств-лидеров на сегодняшний день наблюдается экономический рост. Падение экспорта за 5 месяцев 2015 года по сравнению с этим же периодом прошлого года на 45,3% является наглядной демонстрацией кризиса торговых отношений Украины со странами региона.

Еще сравнительно недавно в правительстве Украины говорили о планах подписания зоны свободной торговли с Сингапуром в надежде выйти на рынок региона, используя возможности торгового хаба. Однако, на сегодняшний день подобные инициативы фактически не нашли продолжения.

В то же время, Россия, как страна конкурент, делает значительные шаги по укреплению в Юго-восточной Азии. В частности, в мае был подписан договор о создании ЗСТ между ЕАЭС и Вьетнамом.

В то же время, Украина демонстрирует падение экспорта во все страны региона кроме Лаоса и дружественных США Филиппин. Однако, на перспективных рынках Вьетнама, Индонезии, Таиланда, Малайзии, Сингапура наблюдается падение. Особенно резким является сокращение экспорта товаров в Сингапур, Индонезию и Вьетнам.

Украина может усилиться в данном регионе и значительно нарастить его долю в общем экспорте с 0,7% минимум до 4%. Перспективы здесь открываются для украинской продукции с высоким уровнем добавленной стоимости, в первую очередь ВПК.

Африка Южнее Сахары: ECOWAS и Восточная Африка. Еще один недооценный регион для украинского экспорта продемонстривал значительное падение. Экспорт в Восточную Африку «просел» на 16%. Основной проблемной точкой здесь является Кения. В то же время обнадеживающим выглядит рост экспорта в оба Судана и Эфиопию.

В Западной Африке ситуация менее оптимистична. Падение экспорта здесь составило 30%. При этом рост экспорта в Гану и Кот-Д’Ивуар не смог компенсировать потери украинского экспорта в Нигерии и Сенегале. Отметим, что наиболее негативным трендом является планомерная потеря Украиной весьма перспективного и объемного рынка Нигерии, которая наблюдалась и в 2014 году.

Южная Америка: ACN и MERCOSUR. Геоэкономические образования Южной Америки демонстрируют падение интереса к украинским товарам. Падение экспорта в страны Андского сообщества составило 61,4%. Снижение коснулось всех без исключения стран, а наиболее значительным является падение экспорта в Перу и Колумбию.

Практически аналогичная ситуация с MERCOSUR. Падение здесь составило 46,9%. Лишь одна страна объединения – Аргентина – продемонстрировала позитивную динамику. Однако рост экспорта в данное государство не смог компенсировать потери от падения экспорта в Бразилию и Уругвай.

NAFTA. Ситуация с экспортом в страны Северной Америки также выглядит пессимистично. За 5 месяцев 2015 года падение экспорта в страны NAFTA составило 39,1% по сравнению с аналогичным перодом 2014 года. Падение продемонстрировали все страны региона – США, Канада и Мексика.

При этом показательно, что и так незначительный экспорт в Канаду снизился на 58,3%. Мы полагаем, что подписание ЗСТ с данным государством является скорее символическим шагом поддержки Украины, однако вряд окажет сколь либо существенное влияния на торговый баланс.

Продукция АПК остается основным локомотивом экспорта

Продукция АПК за 5 месяцев 2015 года имеет наибольшую долю в общем котле экспорта. На ее долю приходится 35,5% от всего экспорта. Отметим, что по итогам 2 месяцев 2015 года этот показатель составлял 37,9%, что объясняется особенностями сезона.

Тем не менее, как продемонстрировано на графике, АПК остается основным локомотивом экспорта. Подобная тенденция сохранится и в будущем. Это связано как с увеличением экспорта товаров группы 1-24, так и уменьшением доли экспорта сырьевых минеральных товаров и продукции металлургии.

Несмотря на снижение цен на продукцию АПК на мировых рынках и пессимистичные прогнозы относительно будущей динамики по данной группе товаров, цены на металлы и сырье будут снижаться еще быстрее. Это в свою очередь, делает АПК безальтернативным лидером украинского экспорта.

Отметим, что за 5 месяцев 2015 года доля экспорта недрагоценных металлов и изделий из них составила 27,6%. Это на 1,3% меньше, чем в прошлом году в этот же период. Однако отметим, что этот показатель практически равняется показателю 5 месяцев 2013 года.

График демонстрирует поступательное снижение доли металлургии в общем котле экспорта, начиная с 2012 года. Мы полагаем, что ситуация на мировых рынках приведет к еще большему падению спроса на украинскую продукцию данной сферы, что в свою очередь уменьшит долю металлургии в общем объеме экспорта. В то же время мы полагаем, что металлургия будет занимать второе место по величине доли украинского экспорта в среднесрочной перспективе.

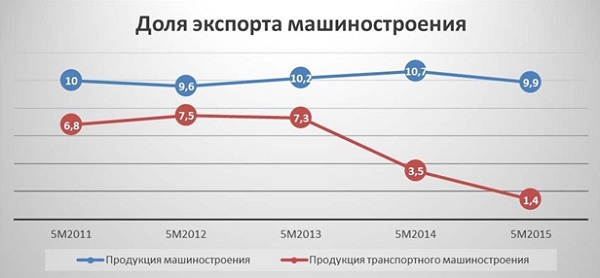

Несмотря на пессимистические прогнозы Украина значительно не снизила долю машиностроения в общем котле экспорта. Значительное уменьшение коснулось лишь сектора экспорта транспорта, что связано в первую очередь с оккупацией украинской территории Россией и захвата ключевых предприятий отрасли.

Отметим, что доля экспорта продукции машиностроения за 5 месяцев 2015 года находится практически на уровне доли 2011 года и превышает показатель 2012 года. Украина может нарастить экспорт продукции машиностроения, как на рынки Юго-Восточной Азии, Африки, Латинской Америки, так и на рынок Европы. Для этого необходимо создать условия для привлечения иностранных инвестиций в данную сферу для создания новых производственных площадок. Относительно традиционных украинских производителей государство должно занять активную позицию по продвижению их продукции на рынки заинтересованных государств. Подобную тактику сегодня активно использует Россия, занимая перспективные рынки Азии на которых активно может работать Украина.

Доля экспорта минеральной продукции за 5 месяцев значительно сократилась в основном за счет падения экспорта минеральных топлив, в том числе каменного угля. Однако снизилась доля также и в экспорте другой минеральной продукции, в первую очередь, руды. Ситуация на мировых рынках на сегодняшний день не позволяет говорить о позитивной конъюнктуре для украинских экспортеров. Это означает, что в ближайшее время доля экспорта минеральной продукции в общем котле имеет все шансы для дальнейшего падения.

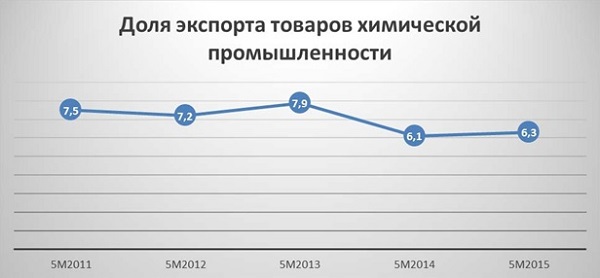

Доля экспорта химической промышленности за 5 месяцев 2015 года незначительно возросла. Однако полагаем, что с учетом политической составляющей вокруг данного сектора экономики и негативной ситуации на мировых рынках, доля экспорта товаров химической промышленности в среднесрочной перспективе может быть снижена в дальнейшем.

С полной версией отчета можно ознакомиться здесь - Ukrainian Economic Trends Forecast: 3Q 2015.

Коментарі — 0