Товари українського АПК стали безальтернативним локомотивом українського експорту

Аналітична група Da Vinci AG опублікувала черговий квартальний прогноз Ukrainian Economic Trends Forecast. У першій частині дослідження мова йшла про Курс валют, інфляцію, ВВП… Друга стосується головних тенденцій в зовнішній торгівлі, зафіксованих у першій половині поточного року.

Просування українських товарів на зовнішні ринки

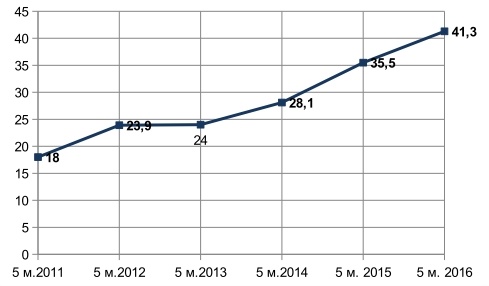

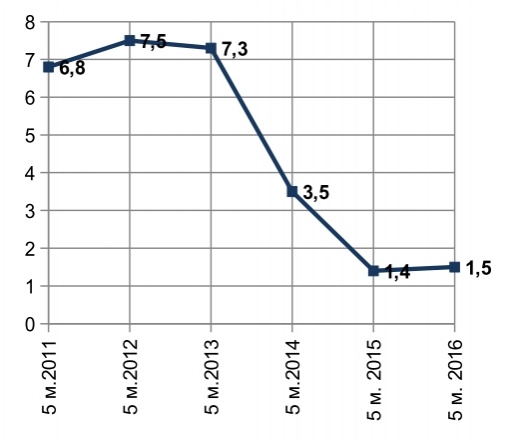

В Україні триває переформатування структури експорту. Товари українського АПК стали безальтернативним локомотивом українського експорту. Ми підтверджуємо свій попередній прогноз щодо того, що за підсумками 2016 року частка агроекспорту в загальному казані становитиме не менше 40%. Так, вже за 5 місяців

2016 року частка експорту товарів українського АПК склала 41%. Для порівняння в 2011 році цей показник становив лише 18%. Зростання частки експорту АПК є тривалим трендом. Війна на Донбасі і втрати в металургійній і машинобудівній галузях, які понесла Україна, лише посилили тенденцію.

Діаграма: Частка експорту товарів АПК в загальному обсязі експорту за 5 місяців в 2011-2016 рр., %

Сьогодні вже можна говорити про те, що саме в цей період АПК став єдиним і безальтернативним експортним локомотивом на довгострокову перспективу. При цьому, за нашими оцінками, Україна переступила точку неповернення в переформатуванні структури експорту в 2015 році. Ми неодноразово вказували, що подібна тенденція без посилення суміжних галузей і стимулювання переробки є негативною для української економіки. Ставка на експорт сировини і продуктів з низьким рівнем доданої вартості в кінцевому підсумку призведе до зростання безробіття і формування залежності економіки України від погодних умов і волатильності на ринку продовольства.

Поки що ми не спостерігаємо дійсно серйозних позитивних рухів в бік формування ефективного АПК без акценту на експорт сировини.

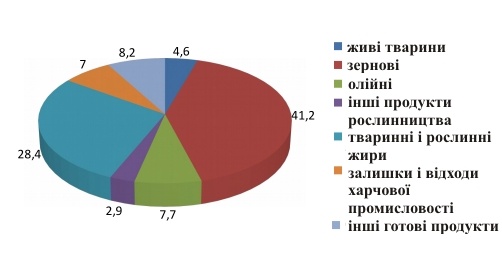

У структурі експорту товарів АПК переважають дві категорії: зернові (41,2% від загального експорту товарів АПК) і тваринні і рослинні масла (28,4%). В той же час частка експорту готових продуктів, крім залишків і відходів харчової промисловості, складає всього лише 8,2%. Це фактично можна порівняти з рівнем експорту насіння олійних. При цьому, частка експорту молочної продукції, меду і яєць становить всього лише 1,9% від усього експорту товарів АПК; частка експорту цукру і кондитерських виробів з нього - 1,2% і т.п. Таким чином, економіка України стає все більш залежною від врожаю всього лише кількох сільськогосподарських культур, які в тому чи іншому вигляді експортуються за кордон: соняшника, кукурудзи, пшениці і сої. Подальше посилення подібної залежності навряд чи додасть стабільності і перспектив економіки.

Діаграма: Товарні групи в експорті АПК за 5 місяців 2016 року, %

Поки не спостерігається серйозних факторів і тенденцій, які б могли змінити дану ситуацію. Навпаки, деякі ініціативи, наприклад, такі, як спроби зробити вигідним експорт насіння соняшника, які продовжують лобіюватися в парламенті, можуть лише погіршити навіть нинішній стан.

В разі скасування мораторію на купівлю-продаж сільськогосподарської землі, ситуація з сировинною спрямованістю експорту кардинально не зміниться. Необхідний комплексний підхід за рахунок податкових, дозвільних та кредитних механізмів, паралельно з активізацією держави в роботі з просування експорту. У той же час, ми не прогнозуємо кардинальних змін у цій сфері найближчим часом.

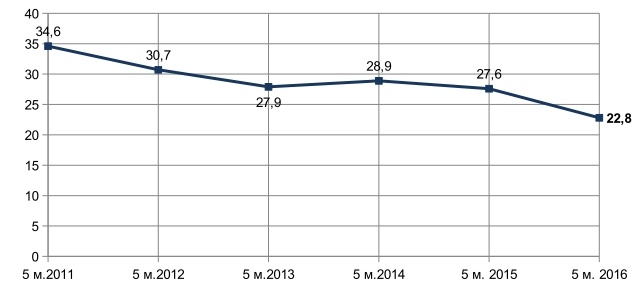

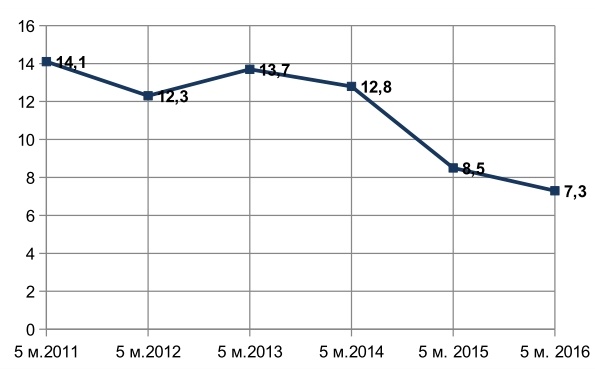

Діаграма: Частка експорту недорогоцінних металів та виробів з них (металургія) в загальному котлі експорту за 5 місяців в 2011-2016 рр., %

Частка експорту товарів, вироблених вітчизняною металургією, також продовжує прогнозовану тенденцію до зниження. Падіння частки має поступальний характер. У порівнянні з аналогічним періодом минулого року зниження склало 4,8%. Таким чином, падіння частки продукції металургії в загальному казані експорту посилилося після певної стабілізації в аналогічних періодах 2013-2015.

Незважаючи на цю тенденцію, є підстави вважати, що продукція металургії в середньостроковій перспективі залишиться другим за величиною експортним локомотивом економіки України.

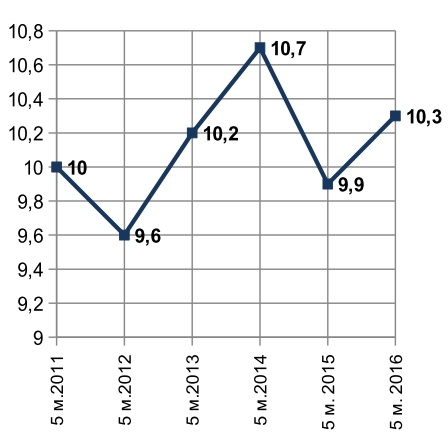

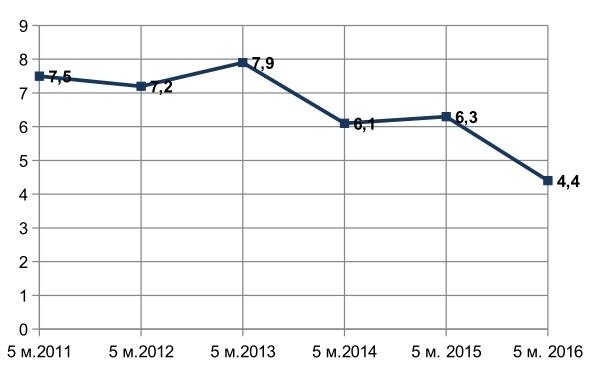

Діаграма: Частка експорту продукції машинобудування за 5 місяців в 2011-2016 рр., %

Діаграма: Частка експорту продукції транспортного машинобудування за 5 місяців

в 2011-2016 рр., %.

Необхідно відзначити, що експорт продукції машинобудування продовжує демонструвати позитивні тенденції. У порівнянні з аналогічним періодом минулого року його частка зросла на 0,4% і перевищила показники 2011-2013 років. У той же час, частка транспортного машинобудування в загальному обсязі експорту залишається на вкрай низькому рівні 2015 року.

Обвал стався в результаті військово-політичної ситуації на Сході України. Звертаємо увагу на те, що Україна поки що реалізується системна стратегія, спрямована на залучення інвесторів в дану галузь. При цьому українське машинобудування є досить перспективним напрямком української економіки і може при сприятливому розкладі і системній роботі уряду в довгостроковій перспективі стати другим за величиною локомотивом експорту.

Україна може залучити багатовекторні інвестиції в дану сферу і створювати нові виробничі майданчики, орієнтовані на подальший експорт продукції. Однак такий сценарій не представляється можливим без активного втручання держави в сферу залучення інвестицій і професійного просування товарів на ринки Азії, Африки та Латинської Америки.

Діаграма: Частка експорту мінеральної продукції за 5 місяців в 2011-2016 рр., %

Як і прогнозували аналітики Da Vinci AG, частка експорту мінеральної продукції в в загальному обсязі знизилася. І хоча на сьогоднішній день цінова ситуація на світовому ринку для українських експортерів поліпшується, вважаємо, що частка експорту мінеральної продукції на тлі структурних змін в загальному експорті товарів, кардинально не зміниться. При цьому не виключене збільшення частки за підсумками 2016 року.

Діаграма: Частка експорту продукції хімічної галузі за 5 місяців в 2011-2016 рр., %

У першому півріччі частка експорту продукції хімічної галузі знизилася до рекордних 4,4%. Зниження в порівнянні з цим же періодом минулого року склало 1,9%. На тлі політизації майбутнього хімічної галузі України і негативної для експортерів ситуації на світовому ринку, значення продукції хімічної галузі для загального експорту України буде залишатися на низькому рівні. У новій конфігурації структури українського експорту хімічна галузі вже, швидше за все, не буде грати роль локомотива.

За підсумками 5 місяців 2015 року сальдо зовнішньої торгівлі товарами склало -694 млн. доларів. При цьому динаміка падіння експорту (-11,5%) значно перевищує динаміку падіння імпорту (-6,2%). Падіння експорту та імпорту спостерігається в Україні з 2013 року. Однак з початку 2016-го вперше спостерігається тренд перевищення падіння експорту над імпортом, що є тривожним симптомом для економіки. При цьому падіння експорту, а особливо імпорту сповільнилося вперше в постреволюційний період.

Таблиця: Динаміка падіння експорту/імпорту українських товарів в 2013-2016 рр., %.

Якщо Україні не вдасться зробити якісний ривок у зовнішній торгівлі і якісно змінити ситуацію з експортом українських товарів, подібна ситуація незабаром може привести до зростання імпорту продукції в Україні при втратах в експорті. Поки що ми не спостерігаємо стратегічної роботи в напрямку розширення географії та збільшення поставок української продукції за кордон.

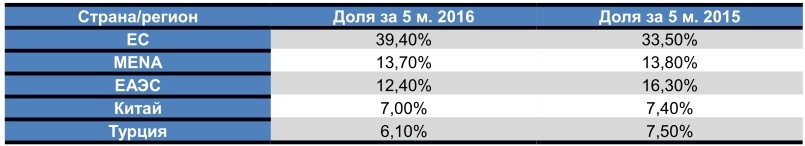

До того ж кон'юнктура світових ринків поки що також не сприяє якісному ривку. За підсумками 5 місяців 2015 року в п'ятірці держав/регіонів, які мають найбільшу частку в загальному обсязі українського експорту, відбулися зміни. лише в одному з п'яти цих регіонів - ЄС - спостерігається зростання експорту. Решта ж найважливіших партнерів України демонструють негативну динаміку.

Таблиця: Динаміка часток основних держав/регіонів збуту українських товарів в загальному обсязі експорту за 5 місяців 2015 і 22016 року, %

Найбільшим імпортером українських товарів як і раніше є Європейський Союз. При цьому в порівнянні з минулим роком його частка значно збільшилася і складає трохи менше 40%. В цілому ж, Україна за звітний період експортувала в ЄС на 4,5% товарів більше, ніж за цей же період минулого року. Таким чином вдалося переломити негативний тренд падіння експорту товарів в ЄС, який спостерігався раніше.

Звертаємо увагу на те, що подібне зростання стало можливим в першу чергу через збільшення поставок в Іспанію (+ 19,6%), Німеччину (+ 6%), Польщу (+ 5,3%), Нідерланди (+ 5,5%), Болгарію (+ 8,2%), Угорщину (+ 28,2%), Францію (+ 18,2%), Румунію (+ 33,3%). Подібні показники виглядають вельми обнадійливими в контексті знаходження Україною свого місця в економіці ЄС. Хоча з такими темпами відновити позиції експорту в 2016 році навряд чи вдасться, однак в будь-якому випадку це є позитивним сигналом.

Країни Євразійського Союзу втратили друге місце в загальному обсязі експорту значно зменшивши свою частку. Падіння експорту в порівнянні з цим періодом минулого року склало -34%. Таким чином ми спостерігаємо уповільнення динаміки падіння експорту в країни регіону. Однак в розрізі держав ця динаміка є неоднорідною.

Позитивним моментом є лише незначне (в порівнянні з загальним показником) падіння експорту в Білорусь (-9%). Це відбувається на тлі значного скорочення експорту в РФ -36,2%. Таким чином, Білорусь продовжує виконувати роль хаба для частини українських товарів, одночасно намагаючись зберегти з Україною власні двосторонні економічні взаємини.

Через кроки щодо обмеження транзиту українських товарів найзначніше скоротився експорт до Казахстану (-46,2%) і Киргизстан (-64,6%). Незважаючи на стратегічні політичні заяви щодо встановлення альтернативних транзитних шляхів, поки перспектив щодо зміни ситуації не видно. Таким чином, українським виробникам необхідно враховувати даний тренд в середньостроковій перспективі.

Це ж стосується і країн Середньої Азії, експорт в які в порівнянні з аналогічним періодом минулого року скоротився на 38%.

Друге місце за обсягом експорту товарів займає регіон MENA. Це відбулося незважаючи на негативні тенденції в регіоні і стало можливим виключно через ще більш значного скорочення експорту в країни Євразійського Союзу. За звітний період, експорт до країн регіону скоротився на 12,2%. Серед негативних тенденцій: скорочення експорту в Саудівську Аравію (-48,9%), ОАЕ (-20,4%, на тлі анулювання акредитації на проведення сертифікації українського Центру досліджень і сертифікації халяль «Альраїд»), Алжир (-6,6%), Туніс (-45,7%), Ірак (-15,6%). Серед позитивних трендів - незначне зростання експорту в Єгипет (+ 2,5%).

Відзначимо, що падіння в країни регіону є довгостроковим трендом. При цьому фактична бездіяльність України в даному напрямку призводить не тільки до падіння експорту, але і несе геоекономічне забарвлення.

Так, на сьогоднішній день, в країнах регіону активно працюють Росія і Білорусь, зміцнюючись на ринках, які потенційно цікаві Україні. Поступове зниження рівня економічного представництва України в регіоні є основною негативною тенденцією у зовнішній торгівлі на сьогоднішній день, враховуючи особливості регіону і його перспективи. Ще одним негативним трендом є поступальне зниження експорту українських

товарів в Китай (-14,9% в звітний період). Звертаємо увагу, що Китай скорочує експорт і імпорт в доларовому вираженні. Однак, крім загальної тенденції, є проблеми і в двосторонніх економічних відносинах. Так, в звітний період Україна отримала від Китаю ноту через невідповідність української кукурудзи фітосанітарним вимогам КНР. За нашими оцінками існують також і проблеми в контексті нерозуміння особливостей ринку Китаю у виконавчій владі, що гальмує розвиток торгівлі. Не менш негативним трендом є подальше скорочення експорту товарів в Туреччину. Динаміка падіння експорту в даному напрямку на сьогоднішній день посилилася в порівнянні з минулим роком. Звертаємо увагу на те, що Україна, незважаючи на загальні заяви чиновників щодо інтенсифікації контактів аж до підписання ЗВТ ризикує втратити цей ринок, незважаючи на його географічну близькість і налагоджені зв'язки. Причиною може бути не тільки внутрішня соціально-політична трансформація самої Туреччини, яка буде спостерігатися найближчим часом і яка в кінцевому підсумку змінить ринок, але і відсутність чіткої геоекономічної стратегії України щодо даного найважливішого партнера.

В інших важливих напрямках українського експорту спостерігалися різнопланові тенденції.

Найбільш позитивними трендами є збільшення експорту в Індію (+ 1%), Південно-Східну Азію (110%), Бангладеш (39,5%) і Пакистан (57%). Як бачимо, українські експортери роблять досить істотні кроки по нарощування поставок в азіатський регіон. Відзначимо, що мова в першу чергу йде про продукти харчування. В даному контексті більш позитивним сигналом для економіки Україна є освоєння експортерами регіону Південно-Східної Азії, яке набуло характеру стабільної позитивної тенденції. Відзначимо, що Україна могла б посилити свої позиції в цьому вкрай привабливому регіоні за рахунок активності на державному рівні.

Негативним трендом є скорочення українського експорту до Ізраїлю (-21,7%). Подібна тенденція набула вже характеру стійкої, а динаміка падіння експорту лише збільшилася. Виглядає досить дивно, що подібна ситуація відбувається на тлі активізації переговорного процесу навколо ЗВТ, яка спостерігалася в звітний період.

Не менш негативною тенденцією є глибоке, в порівнянні з цим же періодом минулого року (-34,2%), просідання по експорту в Іран. Іран на сьогоднішній день знижує імпорт (-6,7% за перший іранський квартал), проте падіння українського експорту значно перевищує загальну тенденцію. Аналогічна ситуація склалася і з Японією.

Продовжується негативний тренд для українського експорту в країни ГУАМ (-21,3%). Зниження експорту відбулося в усі країни регіону. При цьому в звітний період між Молдовою і Україною виник торговий конфлікт, який вилився в обмеження для ряду товарів з України. Крім того, необхідно відзначити, що правлячими елітами Молдови на сьогоднішній день узятий курс на встановлення більш тісних економічних взаємин з Росією. Звичайно, продовження і практична реалізація такого курсу буде залежати від подальшої політичної трансформації Молдови, проте, в будь-якому випадку українські експортери найближчим часом будуть відчувати серйозні труднощі з доступу на цей ринок. На цьому тлі подальша втрата Україною присутності на перспективних ринках Східної Африки (-12,5%) і ECOWAS (-57,3%) виглядає логічною закономірністю. Відзначимо, що подібна ситуація також відбувається на тлі раніше озвучених заяв щодо активізації торговельних відносин з цими країнами/регіонами. В першу чергу мова йшла про ECOWAS.

Схожа ситуація і з американськими континентами. Так експорт в MERCOSUR впав на 64,2%, а в NAFTA на 39,9%. Перспективи нарощування експорту в країнами регіону оцінюються скептично. У зв'язку з підписанням Україною ЗВТ з Канадою, за нашими оцінками, серйозного економічного ефекту для українського експорту не станеться. Єдиним винятком є збільшення експорту в країни ACN, та й то за рахунок збільшення поставок лише в одну країну регіону - Колумбію - при падінні в інші держави регіону. Негативну ситуацію навколо українського експорту може змінити лише зміна підходу в державній політиці щодо даного напрямку. У разі реалізації політики протекціонізму на зовнішніх ринках ситуація може змінитися на краще.

Коментарі — 0