Нова спільна ініціатива республіканців і демократів проти Росії викликала в Україні передчасну ейфорію

Зустріч очільників США і РФ 16 липня 2018 року так і не стала кроком до нормалізації двосторонніх відносин. Навпаки, у політиці Вашингтону прослідковується нова стала тенденція – чим більше Дональд Трамп говорить про нормалізацію відносин із РФ, то більш безкомпромісною стає позиція США щодо російської зовнішньої політики. Так, неоднозначна поведінка президента США в Гельсінкі і ймовірне втручання Росії у листопаді у вибори до Конгресу спонукала шістьох американських сенаторів 2 серпня виступити із проектом Акту захисту американської безпеки проти кремлівської агресії. Перш ніж говорити про перспективи його ухвалення, варто проаналізувати можливий вплив запропонованих санкцій на Росію. Адже нова ініціатива представників двох американських партій знову викликала в Україні ейфорію. Такі ж очікування у другій половині 2017 року провокував Акт протидії супротивникам США через санкції (CAATSA), який вже діє.

Економічні заходи – гра в довгу

Пропозиції американських законодавців містять нові заходи, які мають посилити здатність США і їхніх союзників протидіяти агресії РФ. Мова йде як про укріплення НАТО, так й протидію кібератакам і дезінформації із боку РФ. У сфері економіки найбільш дошкульними можуть виявитися санкції стосовно суверенного боргу РФ. Мова йде про заборону американським юридичним особам купляти нові російські боргові зобов’язання. Також у законопроекті йдеться про можливість накладання вторинних санкцій на тих нерезидентів, які будуть і далі цим займатися. По суті, американські сенатори хочуть звести до нуля частку іноземців в російських державних боргових зобов’язаннях. Паралельно із цим передбачені і заходи для нафтовидобування в РФ. Мова йде про санкції щодо компаній, які вкладатимуть більше $250 млн у видобуток, особливо якщо в такі проекти залучені російські квазідержавні структури. Окрім того нові санкції передбачають отримання ліцензій уряду США на певні види діяльності, які пов’язані із видобуванням нафти в РФ.

Коли мова йде про заборону купляти російські суверенні боргові зобов’язання, перш за все йдеться про облігації федерального займу (ОФЗ). Їх випускає міністерство фінансів РФ в рублях. Цей тип облігацій використовують для фінансування дефіциту держбюджету РФ. При цьому мова не йде про санкції щодо суверенних запозичень РФ в іноземній валюті. РФ припинила таку практику на фоні агресії проти України і санкцій США. Те, що позички в іноземній валюті не грають таку ж роль в житті РФ як у 2000-ні показує те, що російська частка в індексі EMBI Global, який стосується суверенних запозичень в твердій валюті, зменшилася за 2007-2018 роки із 9% до 3,6%.

На сьогодні частка нерезидентів у рублевих облігаціях федерального займу складає 28,2% або 1,98 трлн рублів. Фактично у 2018 році відбувається скорочення нерезидентів, які утримують цей тип російських боргових зобов’язань, із рекордного показника в 33% на початку року. За другий квартал 2018 року нерезиденти продали облігацій федерального займу на суму в 370 млрд рублів. Паралельно із цим уряд зіткнувся із проблемою продажу нових облігацій такого типу – при плані продати на 450 млрд рублів було продано лише на 217 млрд.

Зменшенням частки нерезидентів і зменшення попиту на нові російські державні облігації пояснюється двома ключовими факторами. Із одного боку, збільшення Федеральною резервною системою США відсоткової ставки і укріплення долара зробили цінні папери всіх країн, які розвиваються менш привабливими для інвесторів. Тобто така доля спіткала це лише російські облігації. Проте, із іншого боку, додатковий тиск на російські цінні папери чинили санкції, запроваджені 6 квітня 2018 року. Вони, як відомо, стосувалися семи російських олігархів, а також 17 російських державних діячів. Особливо постраждали Олег Дерипаска та Віктор Версельберг. Чергові санкції і ймовірні подібні кроки у майбутньому спричинили негативні очікування. Як наслідок, другий квартал 2018 року в фінансовий сфері РФ пройшов під знаком повного припинення корпоративних запозичень в іноземній валюті і значного зменшення запозичень в рублях порівняно із 2017 роком і першим кварталом цього року.

Загальне падіння обсягів запозичень разом із рекордним із 2014 року падінням на Московській біржі показує, що США і справді мають дуже дієвий інструмент тиску на Росію. Фактично, якби Вашингтон вдався до декількох хвиль санкцій щодо російських олігархів так само, як це було зроблено щодо Дерипаски і Вексельберга, російський уряд опинився б в ситуації 2009 року. Тоді для підтримки курсу рубля і великих підприємств було витрачено до $200 млрд золотовалютних резервів.

Заборона купляти нерезидентам нові російські боргові зобов’язання зможе викликати додатковий тиск на рубль. За оцінкою Citi Group, це може привести до падіння рубля щодо долара на 5-15%. Якщо ж санкції стосуватимуться навіть придбаних до цього облігацій, то це змусить нерезидентів терміново розпродавати активи майже на 2 трлн рублів із подальшим їх конвертуванням в долари для виведення. Це може привести навіть до курсу 80 рублів за долар. Проте після певного ажіотажу і додаткового попиту на долари, за умови втручання Центрального банку РФ, ситуація стабілізується. Так, це буде не нинішній курс на рівні 63,5 рубля за долар, але і не піковий показник на фоні розпродажу іноземцями ОФЗ. Тобто можна очікувати, що після завершення виведення нерезидентами своїх активів ситуація із курсом стабілізується.

Важлива деталь. Бюджет РФ на 2018 рік укладався із дефіцитом 1,3% ВВП і ціні нафти на рівні $43,8 за барель. Проте за січень-травень 2018 року профіцит бюджету РФ склав 1,2% ВВП. Загалом очікується, що профіцит за 2018 рік складе майже 0,5% ВВП. Іншими словами, на сьогодні в РФ немає критичної залежності від облігацій федерального займу, які мали б фінансувати дефіцит бюджету. Те, що продажі рублевих облігацій зменшилися в другому кварталі 2018 року, а нерезиденти почали зменшувати свою частку у російських боргових зобов’язаннях, взагалі не є проблемою для російського уряду на сьогодні.

Росіян врятували ціни на нафту, які виявилися вищі закладених у бюджет-2018 – із січня до серпня нафта марки Brent коливалася в районі $62-79 за барель. Ситуація із профіцитом бюджету гарно корелюється із збільшенням доходів від експорту нафти. За перший квартал 2018 року доходи від експорту нафти виросли на 21% порівняно із таким же періодом 2017 року. Загалом же в 2017 році, експортувавши 252,8 млн тонн нафти, РФ заробила $93,37 млрд. Збільшення надходжень від продажу нафти дозволяє Центральному банку збільшувати свої золотовалютні резерви.

Тобто навіть повна заборона іноземцям купувати російські боргові зобов’язання викличе лише певне послаблення рубля. Але значних проблем, поки РФ матиме зберігатиме нинішні показники експорту нафти, не буде. Збереження угоди ОПЕК+ разом із збільшення видобування в РФ на 200-300 тисяч барелів нафти на добу гарантує Росії і профіцит бюджету, і збільшення валютних надходжень.

Така ситуація дозволяє РФ пережити можливі санкції щодо ОФЗ. Тепер залишається розібратись і з можливими санкціями в енергетичній сфері.

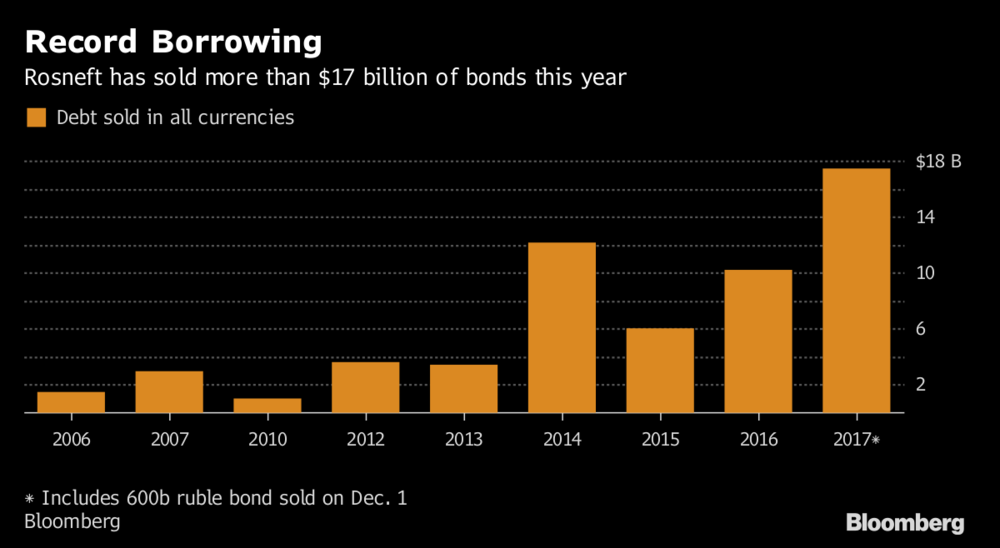

2018 рік стане для нафтової галузі РФ визначним – буде видобуто рекордні 551 млн тонн нафти. При цьому, за оцінками Міжнародного агентства із енергетики, в 2017 році російські компанії вклали у видобуток нафти рекордні $58 млрд. Сильною стороною РФ є те, що після початку війни в Україні і санкцій, її компанії покладаються виключно на себе і фінансують проекти через продаж боргових зобов’язань російському населенню і компаніям.

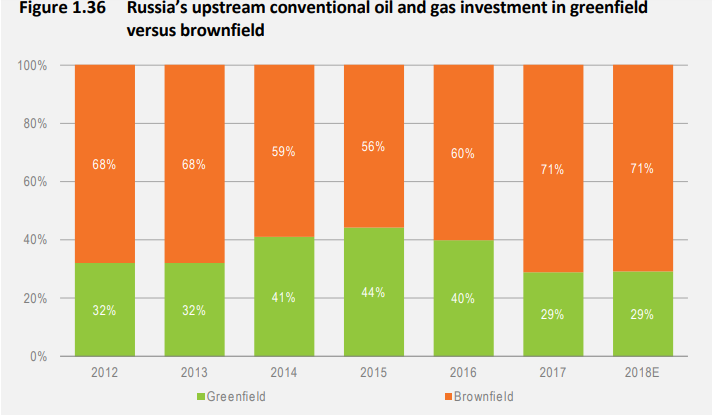

Проте в перспективі ситуація не така вже і райдужна. У 2017 році 71% всіх інвестицій пішли на обслуговування і підтримку в робочому стані старих родовищ, які вводилися в дію в 1970-х і 1980-х роках.

Самі росіяни чітко визнають: підтримання нинішніх обсягів видобутку вимагатиме початку масової роботи на шельфах морів, а також видобування «чорного золота» завдяки гідророзриву пласта. Вже на сьогодні більше 50% всіх запасів нафти РФ вимагають таких технологій. І тут для росіян починаються проблеми. Для буріння однієї пробної свердловини на шельфі може знадобитися до $1 млрд. На цьому фоні $58 млрд, які були інвестовані у видобування нафти в 2017 році, вже виглядають не такою і значною сумою.

Як наслідок, за сценарію посилення санкцій і падіння ціни на нафту до 2025 року видобуток «чорного золота» впаде до 505 млн. тонн. На 2030 рік скорочення рублевих доходів від мит і податків на нафту може скласти до 10% або 270 млрд рублів. Нові санкції США перекриють західні інвестиції і технічну допомогу, а це позначиться на експортній виручці і золотовалютних резервах. Проте в часовому вимірі ефект цих заходів буде відчутним у кінці 2020-х років.

Перспективи нового санкційного акту

Акт захисту американської безпеки проти кремлівської агресії 2018 року треба сприймати, перш за все, як частину внутрішньополітичної боротьби в США. Неоднозначні заяви Дональда Трампа на прес-конференції в Гельсінкі дали можливість Демократичній партії посилити тиск на очільника Білого дому. Зі свого боку Республіканська партія змушена маневрувати: їм не подобається поведінка президента щодо РФ, проте і відкрито критикувати Трампа вони не наважаться, зважаючи на його феноменальний рейтинг підтримки серед електорату Республіканської партії і вибори до Конгресу в листопаді 2018 року. Тому ініціатива Акту захисту американської безпеки проти кремлівської агресії для сенаторів-республіканців гарна нагода, із одного боку, відбити критику демократів щодо м’якої реакції на заяви Дональда Трампа в Гельсінкі, а із іншого – можливість не відштовхнути свого виборця.

Шанси на прийняття ініціативи шести сенаторів збільшяться восени 2018 року. Сприятливим фоном можуть стати нові заяви розвідки США чи таких компаній як Facebook щодо спроб Росії втрутитися у вибори до Конгресу.

Варто розуміти і те, що подібні ініціативи виконавча гілка влади сприймає як зазіхання на свої повноваження. Як наслідок, і виконувати їх може доволі формально. Так прийнятий в липні 2017 року Акт протидії супротивникам США через санкції (CAATSA) адміністрація Трампа практично торпедує. Поява нової законодавчої ініціативи є фактично доказом цього. Так, санкції Мінфіну США від 6 квітня 2018 року могли були прийняті для того, щоб відбити критику в бік адміністрації Дональда Трампа щодо невиконання існуючого санкційного законодавства, а не для реального тиску на РФ. Хоча наслідки квітневих санкцій Мінфіну США і справді вважають – вони показують реальний потенціал впливу на Кремль.

Проте навіть якщо новий санкційний законопроект ухвалять, офіційному Києву не слід плекати значних очікувань. Кроки щодо російських облігацій матимуть короткотерміновий негативний вплив на курс рубля. Санкції щодо видобування нафти в РФ можуть стати болісними, проте не раніше кінця наступного десятиліття.

Микола Бєлєсков, Інститут світової політики, для «Главкома»

Коментарі — 0