Долар по 40: чи надовго?

Катерина Рожкова про нову валютну реальність та війну з обмінниками

Інтерв’ю з першою заступницею голови Нацбанку

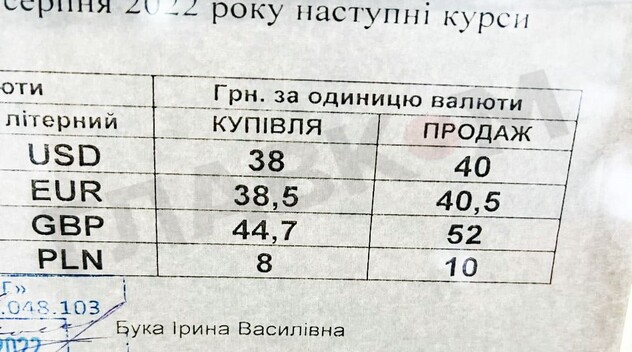

Липень для українського фінансового ринку приніс без перебільшення багато важливих новин. Нацбанк суттєво одномоментно знизив офіційний курс гривні до долара (на 25%). Після цього готівковий курс в обмінниках впевнено поповз догори й за декілька днів перевищив 42 грн за $1. І поки громадяни приходили до тями, регулятор, аби збити паніку, вдався до напрочуд оригінального рішення – обмінникам заборонили виводити курси валют на табло. Це рішення спровокувало ще більший резонанс. Соцмережі вибухнули саркастичними коментарями в дусі «далі буде заборона виставляти цінники в магазинах».

Якщо ж відкинути жарти, картина вимальовується не дуже весела. Зруйнована війною промисловість Сходу, заблокований морський експорт унеможливлюють надходження валюти до України. А це сильно б’є по стабільності гривні. За таких обставин уряд та Нацбанк змушені йти на екстраординарні заходи, пов’язані вони не лише з регулюванням курсу. НБУ суттєво підвищив облікову ставку – до 25%, а також проводить значну емісію гривні.

Аби отримати відповіді на численні питання, які турбують кожного українця, «Главком» зустрівся з першою заступницею голови Національного банку Катериною Рожковою.

У першій частині інтерв’ю мова йде про останні різкі кроки регулятора. Чому долар тепер коштує 40 грн, наскільки цей курс справедливий і чому оголошувати його віднедавна заборонено?

Катерино Вікторівно, ми з вами зустрічаємось у центральному офісі Нацбанку, ніяких особливих заходів безпеки навколо непомітно. Про те, що в країні війна, нагадують лише блокпости на підходах до урядового кварталу. Керівництво НБУ вже адаптувалось до роботи у надзвичайних умовах?

Здається, ми адаптувалися у перший день, попри те, що повномасштабна війна стала для всіх нас серйозним моральним стресом. Ми серйозно готувалися до роботи в надзвичайних умовах.

Перший етап підготовки почався ще у 2015 році, коли пройшов перший шок після початку війни, від страшних подій на фронті, в анексованих регіонах, у Криму. Десь у середині 2015-го ми почали напрацьовувати план на випадок надзвичайних ситуацій.

Напрацювання 2015-2016 років, звичайно, потребували оновлення з огляду на технологічний розвиток банківського сектору. Шість років тому фінансова система не мала всіх технічних застосунків і засобів, якими ми користуємося сьогодні, щоб підтримувати розрахунки дистанційно. Тож десь із середини 2021 року ми почали переглядати наш алгоритм дій.

Скажу відверто: усі напрацювання у перший день повномасштабної війни були втілені. Наше завдання полягало у забезпеченні роботи не тільки НБУ, але й всієї фінансової системи, як в сенсі безперебійності розрахунків, так і в сенсі утримання відносної фінансової стабільності.

Ви не тільки перший заступник голови НБУ, ви – жінка, мати. Чи виїжджали зі столиці на початку вторгнення?

Ми з дитиною перебували тут (у Києві) майже до кінця березня. Маю двох дітей. Старший син живе окремо, а доньці 10 років. Вона дуже складно переживала все це, бо в столиці сама атмосфера була гнітючою. Це було абсолютно порожнє місто без людей, але з блокпостами й барикадами та постійними повітряними тривогами. Це дуже сильно психологічно тиснуло на дорослих, й тим паче на дітей. Тому я вирішила, що тимчасово виїду з Києва, аби вона комфортніше почувалася. Для усіх мам безпека дітей — це головне.

Зрештою, виїхали ненадовго. Донька відновилася і ми повернулися до Києва, де разом і перебуваємо. Я на роботі, а вона поки що вдома.

«Зміна внутрішньої та зовнішньої ситуації вимагала від нас курсового коригування»

Головна фінансова новина минулого місяця – НБУ різко знизив офіційний курс гривні до долара. Це рішення отримало багато схвальних відгуків і багато критики. Чи можна вже говорити про перші підсумки цього рішення?

Підсумки, напевно, ще підбивати зарано. Але у перші дні після «переприв’язки» курсу гривні вперше з початку повномасштабної війни ми навіть купували валюту, а не продавали.

Справді, сьогодні ми бачимо як підтримку цього рішення, так і чуємо багато критики: «НБУ мав тримати курс» або навпаки «треба було одразу відпустити гривню у вільне плавання». Але тут треба розуміти декілька моментів: навіщо ми взагалі зафіксували курс? Чому знадобилася «переприв’язка»? І нарешті, чому ми не переходимо до ринкового ціноутворення?

Щодо фіксації курсу 24 лютого. Перші місяці після 24 лютого економіка була у так званому «воєнному локдауні»: зупинка роботи багатьох підприємств, навіть окремих галузей, руйнування логістичних зв’язків, промислових потужностей, ринку житла, вимушена міграція наших громадян всередині країни та за її межі… Але втім, держава мала фінансувати всі стратегічні напрямки, починаючи від потреб армії і закінчуючи соціальною підтримкою населення. У таких умовах жоден ринковий механізм (ні курс, ні облікова ставка) не спрацював би. Необхідність «переприв’язки» була зумовлена зміною економічних умов.

По-перше, з часом поступово всі почали пристосовуватись до життя й роботи в період війни, і це змінило економічну картину всередині країни. З одного боку, частково відновили роботу більшість підприємств, частина наших громадян повернулася в країну, пожвавився споживчий попит, розширився імпорт. З іншого – руйнації, спричинені війною, призвели до прискорення інфляції, погіршення очікувань як бізнесу, так і громадян, багато з яких повністю або частково втратили доходи. У таких умовах змінилась і логіка прийняття рішень, і пріоритети, одним з яких стало збереження своїх заощаджень від знецінення. За відсутності інших можливостей це відбувалося шляхом купівлі іноземної валюти або товарів довготривалого використання, які переважно є імпортованими. Все це почало тиснути на валютний ринок.

По-друге, за ці п'ять місяців змінилися й зовнішні умови: прискорилася інфляція в світі, центральні банки провідних країн перейшли до більш жорсткої монетарної політики. Змінилася курсова динаміка основних світових валют. Долар, до якого зафіксована гривня, почав зміцнюватись по відношенню до інших валют.

Тож зміна внутрішньої та зовнішньої ситуації вимагала від нас курсового коригування для того, щоб економіка могла протриматися в умовах війни стільки, скільки буде потрібно для Перемоги.

Регулятор в один момент знецінив гривню на 25%. Чому саме на стільки?

Щоб зменшити дисбаланс, нам потрібно було «переприв'язати» курс на рівні, який учасники ринку вважали б рівноважним навіть чисто психологічно, тому, з одного боку, ми брали до уваги девальваційні очікування. З іншого – ураховували темпи послаблення валют країн-партнерів до долара США.

При цьому про повернення до класичного плаваючого курсоутворення у короткій перспективі ми ніколи не говорили. Ми завжди наголошували на тому, що зараз, на жаль, немає необхідної передумови: попит і пропозиція валюти все ще занадто не збалансовані.

До війни в Україну надходила валюта насамперед завдяки експорту. Нині ж експорт «просів» майже на половину від довоєнних часів. Так, з кінця березня Україна почала потроху експортувати зерно. Почали з 1 млн т, а зараз маємо 1,5 млн т на місяць. Але порівняти ці обсяги експорту з довоєнними (було по 5-6 млн т. на місяць) неможливо. І якщо в перші місяці експорт та імпорт «просіли» приблизно однаково, то з поступовим відновленням економіки імпорт почав відновлюватися швидше. Крім того, сильно зросли обсяги витрат наших громадян – вимушених переселенців закордоном.

У таких умовах, грубо кажучи, валюти в країну заходить суттєво менше, ніж виходить, і ця різниця покривається із золотовалютних резервів.

Міжнародна фінансова допомога дозволяє нам зараз утримувати достатній рівень резервів для забезпечення стратегічних потреб країни, зокрема з початку повномасштабної війни Україна отримала $13,8 млрд від наших міжнародних партнерів. Це безпрецедентна підтримка. Але попри значні надходження, вони не покривають усі видатки.

Тож за наявного значного дисбалансу перехід до ринкового або плаваючого курсу зараз став би додатковим шоком для економіки.

«Позитивні новини з фронту можуть сприяти зміцненню готівкової гривні…»

Якщо брати за основу цей темп падіння курсу гривні (за п’ять місяців – на 25%), чи варто очікувати, що через пів року вона просяде ще на 25%?

Національний банк ніколи не озвучує прогнози щодо курсу. Втім, варто зазначити, що на курсоутворення діє дуже багато факторів. За ці перші п'ять місяців економіка дуже сильно постраждала від війни, це позначилося і на курсі, і на інфляції, і на падінні ВВП, зрозуміло. Зараз поступово пожвавлюється експортна логістика, а завдяки посиленню оподаткування імпорту (яке вже відбулося) маємо надію, що він зростатиме не так швидко, і це даватиме конкурентну перевагу для наших виробників та зменшуватиме тиск на резерви.

Багато що також визначатиметься подіями на фронті і міжнародною допомогою. Той же «план Маршалла» для України, коли почне реалізовуватись, наші макропоказники будуть значно ліпшими, ніж ми прогнозуємо. Тому рівняння з однією змінною тут зовсім не працює.

Якщо говорити про готівковий курс, то його ще важче спрогнозувати. По-перше, на готівковому сегменті більш виражена спекулятивна складова. По-друге, готівковий курс миттєво реагує на будь-які події, але пов'язані з цим коливання зазвичай є тимчасовими. От скажімо, наше рішення про «переприв’язку» офіційного курсу автоматично в той же день відобразилося на показниках в обмінних пунктах, але зараз на готівковому ринку ситуація збалансовується.

Важливо, що курс на цьому ринку залежить від попиту громадян, які зазвичай реагують на гучні новини і їх можна зрозуміти: якісь позитивні новини, зокрема з фронту, можуть сприяти зміцненню готівкової гривні, тривожні новини – навпаки.

Але цифри в обмінниках різко поповзли вгору саме після рішення НБУ. Воно спричинило дуже сильний психологічний тиск і спонукало людей скуповувати валюту?

Ми розуміємо, що сьогодні громадяни мають небагато альтернатив збереженню своїх гривневих заощаджень. Хтось купує дорогі імпортні товари довгострокового використання, хтось, не маючи можливості або потреби в таких товарах, купує валюту. Тобто люди намагаються зафіксувати свої гривневі заощадження, вберегти їх від знецінення.

Саме тому ми, по-перше, у червні підвищили облікову ставку до 25%. Підняття ставки – це сигнал для банків підвищити ставки за депозитами, щоб не відбувалося втечі від гривні. Банки вже поступово підвищують ставки і цей процес триватиме далі.

Це не значить, що ставка за депозитами може бути 30%. Але навіть при 18-20% дохідності за депозитом втрати від інфляції є значно меншими. Зі свого боку ми намагаємося зробити все, що від нас залежить, аби інфляцію уповільнити. Отже, альтернатива купівлі валюти – класти гроші на банківський депозит.

Другий варіант – вкладати у державні цінні папери, так звані військові облігації.

Але ж їхня доходність у рази нижча від очікуваної інфляції…

Безумовно. Зрозуміло, що сьогодні навіть при інфляції 21,5% їхня доходність є значно нижчою. Але ми вже бачимо, що Мінфін поступово підвищує ставки та очікуємо, що цей процес продовжуватиметься. Таким чином для громадян це дало б можливість в значній мірі перекрити інфляційні втрати.

Також як альтернативу купівлі іноземної готівкової валюти 21 липня ми дозволили банкам продавати безготівкову валюту громадянам обсягом у межах ліміту в 50 тис. грн на місяць за умови розміщення цієї валюти як мінімум на тримісячний депозит.

Між тим, банкам потрібно доопрацювати свої застосунки, аби у них з’явилася опція «спеціальний депозит», на який ці кошти будуть зараховуватися й три місяці ними не можна скористатися. Певно, пройде деякий час, аби банки підлаштувалися і додали опцію, хоча низка установ вже пропонують таку послугу. Зрештою, це допоможе знизити тиск на готівковий ринок та стане ще однією альтернативою для громадян для вкладення коштів.

Чим викликана заборона обмінникам показувати на табло курс валют? Нацбанк використав усі можливості стримати курс?

Треба оцінювати комплекс заходів.

По-перше, ми дозволили банкам продавати більше готівкової валюти, щоб збалансувати цей сегмент ринку.

По-друге, посилили ряд вимог до небанківських фінансових установ, які стосуються як фізичної безпеки (вимоги до облаштування приміщень, наявності камер відеоспостереження), так і порядку здійснення самих операцій, з точки зору використання реєстраторів розрахункових операцій (РРО) для підвищення прозорості цього ринку.

Що стосується безпосередньо вивісок, чи табло, то тут все просто. Коли банки збільшили пропозицію готівкової валюти, небанківські фінустанови наввипередки почали підвищувати курс попри відносну стабілізацію попиту і пропозиції. Це точно неринкова поведінка, а скоріше штучне розхитування ситуації. Хочеться, щоб всі розуміли, що війна – це не час для спекуляцій, тим паче, коли це шкодить звичайним громадянам.

Крім того, наші перевірки засвідчили, що в ряді випадків курси, які відображаються на вивісках, не співпадають з курсами, за якими реально відбуваються операції з обміну готівкової валюти. А це вже точно не про прозорість і чесне інформування споживачів.

«В окремих випадках «банкоматний туризм» набув промислових масштабів»

Прогнози інфляції погіршуються. Який песимістичний сценарій?

Наприкінці липня Національний банк вперше від початку війни опублікував черговий Інфляційний звіт, у якому містяться наші прогнози, і ризики для їх реалізації. Ми дещо погіршили макроекономічний прогноз: якщо раніше очікували, що інфляція у 2022 році перевищить 20%, то зараз прогнозуємо, що вона становитиме близько 31%.

Наш базовий прогноз я би назвала «помірно оптимістичним». У цей прогноз ми заклали й потенційні можливості щодо більш-менш повноцінного розблокування портів з початку наступного року, а також значний обсяг міжнародної допомоги, яку ми очікуємо отримати до кінця цього року, та нову програму з МВФ.

А що каже «неоптимістичний» сценарій?

Звичайно, є й ризики. Головний із них – війна, перебіг подій на фронті. У такому випадку інфляція все одно буде сповільнюватися наступного року, але повернення до однознакового рівня, тобто сповільнення нижче 10%, відбудеться значно пізніше.

Облікову ставку цей і наступний рік ми плануємо утримувати на рівні 25%. Звичайно, можуть бути позитивні зміни, тобто події, які спонукатимуть нас переглянути її в бік зменшення, але поки про це говорити немає підстав, бо дуже багато сьогодні невизначеності і ми кажемо, що баланс ризиків навпаки, зміщений вгору.

Дуже часто можна чути критику, що від того, що Нацбанк п’ять місяців тримав офіційний курс на одному заниженому рівні, виграли якісь сили. Хто нагрів руки на існуванні двох курсів, вам відомо?

Якщо ми говоримо про існування двох курсів, то давайте згадаємо, що навіть після переходу до плаваючого курсоутворення курс у готівковому сегменті все одно відрізнявся від того, за яким здійснюються міжбанківські операції.

Ця різниця пояснюється простими речами. По-перше, логістикою, адже валюту треба привезти, розсортувати, порахувати, роздати тощо. Тому готівка завжди дорожча. По-друге, адміністративними обмеженнями. Якщо повернутися до поточної ситуації, то окрім того, що ми зафіксували курс, ми ввели низку обмежень. Вони дають змогу утримувати фінансову стабільність, безперебійну роботу банківської системи, але звісно адміністративні обмеження завжди призводять до збільшення різниці між міжбанком та готівковим ринком. Нагадаю, що ми дозволили продавати банкам готівкову валюту у середині квітня, але вони були обмежені маржою (не більше 10% від офіційного курсу). Спочатку курси в банках та небанківських обмінних пунктах були відносно близькими, далі готівковий ринок почав жити «своїм життям».

Аби цього уникнути, ми дозволили банкам працювати без 10% маржі. І побачили результат: люди перестали забирати гроші з банків. Вони конвертували валюту на місці і залишали її в банках. Але через те, що в нас офіційний курс був зафіксований і, відповідно, картковий курс був нижчим за курс на вулиці, ми й бачили цю ситуацію, яку ми охрестили «банкоматним туризмом».

Дійсно, в окремих випадках такий «туризм» набув промислових масштабів, що призводило до додаткової втрати Україною міжнародних резервів. І ми почали встановлювати більш жорсткі ліміти та шукали з банками інші способи для того, аби зробити «банкоматний туризм» невигідним, щоб уникнути спекулятивних речей.

З одного боку, прикро, коли є такі спекулятивні операції в такий час. З іншого боку, у 2014-2015 роках й навіть 2016-му, коли в нас діяли значно жорсткіші валютні обмеження, також були спроби деяких гравців заробити на цьому, обійти ці обмеження. Через це ми весь час ці обмеження уточнюємо, змінюємо, намагаємося зробити їх гнучкими для того, щоб запобігти таким ситуаціям.

Експортери вже готові заводити валютну виручку в країну через суттєве коригування курсу?

Якщо говорити про безготівковий курс, то експортери, дійсно, нам говорили, що не хочуть продавати виручку за заниженим курсом. Логічно, що імпортерів при цьому той курс абсолютно влаштовував. Але якщо ми говоримо про імпортні товари, то імпортери, купуючи їх за офіційним курсом 29,25 грн за $1 плюс, нехай, 1%, привозили їх сюди й тут уже при продажу закладали курс майже такий, який бачили на вулиці, щоб зменшити ризики. Це відбулося не одразу, спочатку курс 29,25 грн за $1 сильно допомагав стримувати зростання цін на імпортні товари, але поступово цей ефект почав вичерпуватися.

Між імпортерами й експортерами завжди дуже важко знайти якийсь консенсус. Наразі складно говорити про якусь золоту середину або золоте рішення щодо курсу. Його немає взагалі. Треба повернутися до реалій. Ми – країна у війні, яка обмежена у можливостях збільшення своїх резервів. Ми – країна, яка на сьогодні має величезний дефіцит бюджету, який обумовлений необхідністю фінансувати армію, фінансувати соціальні виплати, що теж дуже важливо. І в цих умовах не може бути рішення, яке би задовольнило всіх. Всі ці рішення є складними, але необхідними.

Чимало громадян знайшли вихід із ситуації, вони спробували зберегти свої заощадження за вигідним курсом. Люди виводили кошти з України за допомогою таких сервісів як Revolut. Скільки грошей вийшло з України таким шляхом, через віртуальні гаманці?

За даними ООН, близько 10 млн українців перебралися за кордон через війну, 5 млн – у перші місяці війни. Зараз певна кількість людей повернулася (близько 4 млн громадян за даними ООН).

Всі ці люди не були готові до того, що доведеться виїжджати з України, особливо на тривалий час. Не всі були забезпечені фінансово, щоб прожити закордоном. Це теж був один з аргументів, чому ми тримали курс 29,25 грн за $1. Багато людей у нас залишили країну взагалі лише з готівкою.

Що дають Revolut і подібні платформи? Можливість людям відкрити рахунки там. І на ці рахунки вони отримували допомогу з України, тобто гривню, яка конвертувалася у валюти відповідно до країни перебування. Це те саме, якби люди виїхали з гривневою карткою й там би витрачали ці гроші за курсом, близьким до офіційного. Тобто цей сервіс дійсно дав змогу прожити людям за кордоном упродовж найважчого першого місяця.

Звісно, на початку війни ми паралельно почали домовлятися з центробанками інших країн, щоб наші громадяни могли обмінювати гривню за кордоном, почали шукати додаткові механізми, дозволивши домовлятися про це банкам. І вони з кінця березня почали поступово працювати. Але далеко не у всіх людей була можливість чекати до кінця березня.

Коли ми побачили, що починає зростати рух коштів у напрямку закордонних рахунків, ми запровадили додаткові обмеження. Але на той час уже запрацювала можливість конвертації готівки закордоном. Тобто коли ми зробили обмеження жорсткішими, запрацювали інші механізми допомоги нашим громадянами, у тому числі й виплати країн-партнерів, куди виїхали українці.

І все ж, чи помічали ви зловживання, яких масштабів вони були? Що більше шкодило: «банкоматний туризм» чи такі сервіси, як Revolut. Адже треба визнати, були ті, хто просто з його допомогою виводив кошти з країни?

Якщо порівнювати ситуацію 2022-го року із ситуацією 2015-2016 років, то ці масштаби просто неспівставні. Змінилася фінансова система. Візьмемо «банкоматний туризм». Так, сьогодні можна відкрити велику купу карт, знімати якісь кошти з них. Але ж банки це відслідковують, налагоджений фінансовий моніторинг. Тому не можна сказати, що такий «туризм» є масовим. А от 5-7 років тому було дуже багато банків, які просто створювали схеми з виведення коштів, масштаби виведень були шалені. Зараз – ні.

Сьогодні в Україні без проблем можна купити валюту в обмінниках. Натомість з початку повномасштабної війни відсутня можливість купити валюту онлайн. Чому б не дозволити це робити за тим же готівковим курсом, який сьогодні в обмінниках? Коли це зробите?

Зараз ми якраз цю ситуацію і хочемо владнати. Ще раз наголошу, що ми з 21 липня дозволили банкам продавати безготівкову валюту громадянам для подальшого вкладення її на депозит від трьох місяців у межах ліміту у 50 тис. грн. Деякі банки вже пропонують цю послугу клієнтам, більшості потрібен час для впровадження. Ліміт у 50 тис. грн – це перший крок.

І відразу ж тут українці найшли новий спосіб заробити на різниці курсів. Люди здають долари за курсом, наприклад, 40,5 грн за $1, а потім йдуть в банки і погоджуються на тримісячний депозит за курсом 36,94 грн за $1. Це проблема?

Логіка питання насправді дещо порушена. Навпаки – ми дали банкам змогу пропонувати громадянам такий інструмент, щоб зменшити коливання у готівковому сегменті валютного ринку. Тобто це рішення разом із іншими, серед яких, у тому числі, збільшення обсягу пропозиції банків у готівковому сегменті валютного ринку мають посприяти зменшенню різниці між готівковим та безготівковим ринком. Якщо справді будуть якійсь спекуляції, то ми будемо вирішувати це питання.

«Отримані дані свідчили: люди зловживають і вивозять дуже великі суми грошей»

У перші дні повномасштабного вторгнення громадянам було дозволено вивозити будь-яку суму за кордон. Але дуже скоро влада все ж повернулася до формату, коли все, що дорівнює або більше еквіваленту 10 тис. євро, вимагає підтверджувальних документів. Чим це рішення було продиктоване?

Рішення зняти це обмеження було продиктоване тим, що ніхто з українців насправді не був готовий до війни. Всі виїжджали з тим, що в них було – насамперед з готівкою. Документи-підтвердження на той момент було важко отримати. Попри те, що банківська система не припиняла роботу, звичайний графік роботи відділень зазнав суттєвих змін, в першу чергу з міркувань фізичної безпеки як персоналу, так і клієнтів, деякі відділення взагалі призупинили роботу. Тобто, з одного боку, людям важко отримати документ про підтвердження коштів. З іншого – необхідність підтвердження забирає час, якого не було. Людей на кордонах, ми пам'ятаємо, було дуже багато, вони з дітьми...

При цьому люди мали декларувати гроші на митниці.

Так, звісно, обов’язок декларування не скасовувався і це логічно. Цей процес не мав стати неконтрольованим. Але ми на початку війни зняли зайве навантаження з людей – їм не потрібно було отримувати додаткові документи в банках.

І вже в середині березня країна повернулась до довоєнних правил вивезення готівки. Чому так швидко все перегралось?

Після скасування вимоги щодо необхідності підтверджувати кошти ми отримали декілька тривожних сигналів. Ми насамперед зробили це послаблення для середньостатистичної української сім’ї, яка накопичувала гроші на квартиру, чи якісь інші цілі, а зараз була змушена їх вивозити. Але отримані нами дані свідчили про те, що є люди, які зловживають і вивозять дуже великі суми грошей. Тоді ми це миттєво зупинили.

Хоча я чесно вам скажу: якщо вивозяться великі суми без підтвердження доходів, мені дуже складно зрозуміти, що ці люди робитимуть із цими грошима у європейських країнах. Вимоги комплаєнсу, фінансового моніторингу там ще жорсткіші, ніж у нас. І просто так прийти з валізою грошей і покласти їх там на рахунок неможливо.

У другій частині інтерв’ю з Катериною Рожковою читайте про банки з російським капіталом, які досі працюють в Україні, про обсяги емісії гривні та кількість кредитів, які «списала» війна.

Микола Підвезяний, Михайло Глуховський, «Главком»

Читайте також: