Глобальний економічний шторм: відлік почався

У більшості аналітиків, які спостерігають за ринком, з’явилось справедливе питання: а що ж то було у 2021 році?

Ризик настання рецесії в євро-зоні оцінюється на рівні до 80%, і це тільки опитування Bloomberg. Глобальна картина сьогодні також переглядається. В жовтні МВФ знизив прогноз зростання Світової економіки з 2,9% до 2,7%, і це доволі оптимістичне зниження. А от, наприклад, Німеччина, за оцінками МВФ, у 2023 році втратить 0,3% ВВП. Не менш песимістичні прогнози роздає і агенція S&P, яка вважає що Єврозоні не вдасться уникнути рецесії у 2023 році, а економіка США впаде на 0,5% у 2023 році замість зростання на 0,9%.

Сценарій вірусної кризи штучними наслідками війни

Ні для кого не секрет, що США, ЄС та більшість розвинених країн долали економічні наслідки кризи від COVID-19 за рахунок проведення м’якої монетарної політики. Низькі ставки, програми кількісного стимулювання та інші інструменти призвели до зростання грошової маси в обігу. В Єврозоні грошовий агрегат М1 (готівка та залишки на поточних рахунках) від початку ковідної кризи в Європі (з першого кварталу 2020 року) виріс з 9 до 11,7 трлн євро. В США показник М1 з жовтня 2021 року по січень 2022 року, тобто всього за три місяці, збільшився приблизно на 700 млрд доларів. Схожу картину можна було спостерігати у Великобританії, Польщі, Угорщині, Чехії та інших країнах європейського континенту, які не увійшли до Єврозони. Впродовж 2021 року центральні банки більшості краї світу орієнтувались на риторику Федеральної Резервної Системи США, згідно з якою інфляцію викликали зовнішні фактори і вона буде стабілізована з мінімальним втручанням монетарної влади. Але вже в березні–квітні 2022 року риторика змінилась і центральні банки-емітенти резервних валют почали піднімати ставки, закручуючи гайки.

Втім у більшості аналітиків, які спостерігають за ринком, з’явилось справедливе питання: а що ж то було у 2021 році? Чи не помилились ФРС з ЄЦБ? Думаю, що вони не помилились, оскільки спочатку досить ефективно протидіяли вірусній кризі. Основні сподівання були на те, що інфляція спричинить зростання фондового та боргового ринків, які і відтягнуть на себе більшу частину «надрукованих грошей». Втім через війну ситуація стала неконтрольованою і кошти з фінансових ринків хлинули на товарні ринки, розкрутивши інфляційні очікування і споживчу інфляцію.

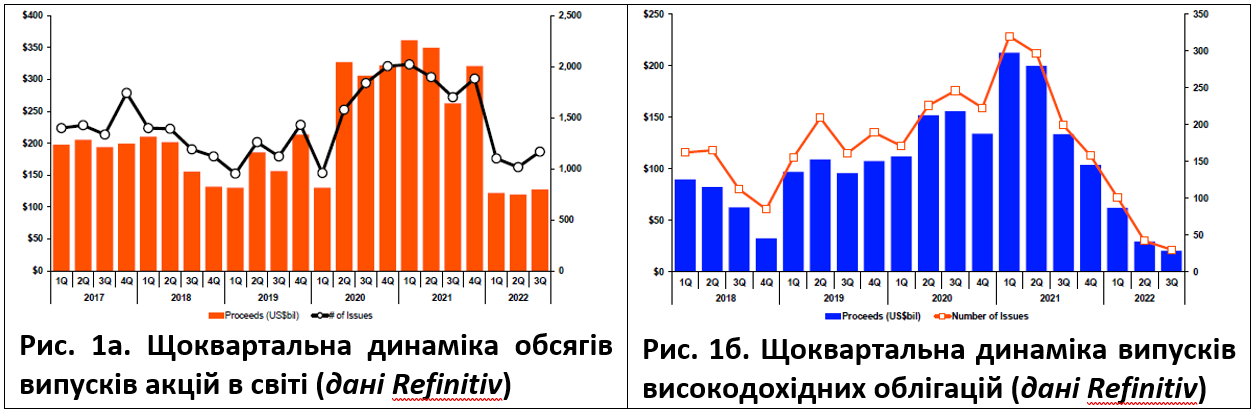

Показники обсягів випусків акцій та високодохідних облігацій за останні кілька років наочно демонструють, як глобальні ринки акцій та облігацій відреагували на «перспективи» 2022 року (рис. 1а та 1 б). По суті, відбувся провал за новими емісіями акцій (IPO та SPO) та мінімізація обсягів випуску високодохідних облігацій.

З графіків видно, що ринки акцій та облігацій не лише не відтягували на себе М1 для обслуговування угод, але навпаки звужувались і вивільняли грошову масу, яка активно «штурмувала» товарні ринки, що сприяло зростанню цін на продовольство та енергоносії. Після початку війни в Україні у лютому, впродовж березня 2022 року негативні очікування нівелювали можливість зростання цих ринків у другому кварталі, і далі їх обсяги скоротились до історичних мінімумів.

Аналіз динаміки індексів глобальної торгової активності на ринку акцій за період з 31 січня по 30 вересня 2022 року показав, що в середньому за цей час вона знизилась на 25-30%. Звісно, що в таких умовах інфляція набула монетарних рис, і тому вже з березня 2022 року більшість центральних банків були вимушені піднімати ключові ставки. Втім реакція ринків на їх дії не всюди була однаковою. На мою думку, найбільш ефективно на ситуацію впливала ФРС, при чому не тільки ставкою, але цілим комплексом заходів. Активні дії ФРС призвели до поступового зниження обсягів М1 в США починаючи з квітня 2022 року (рис. 2а та 2б).

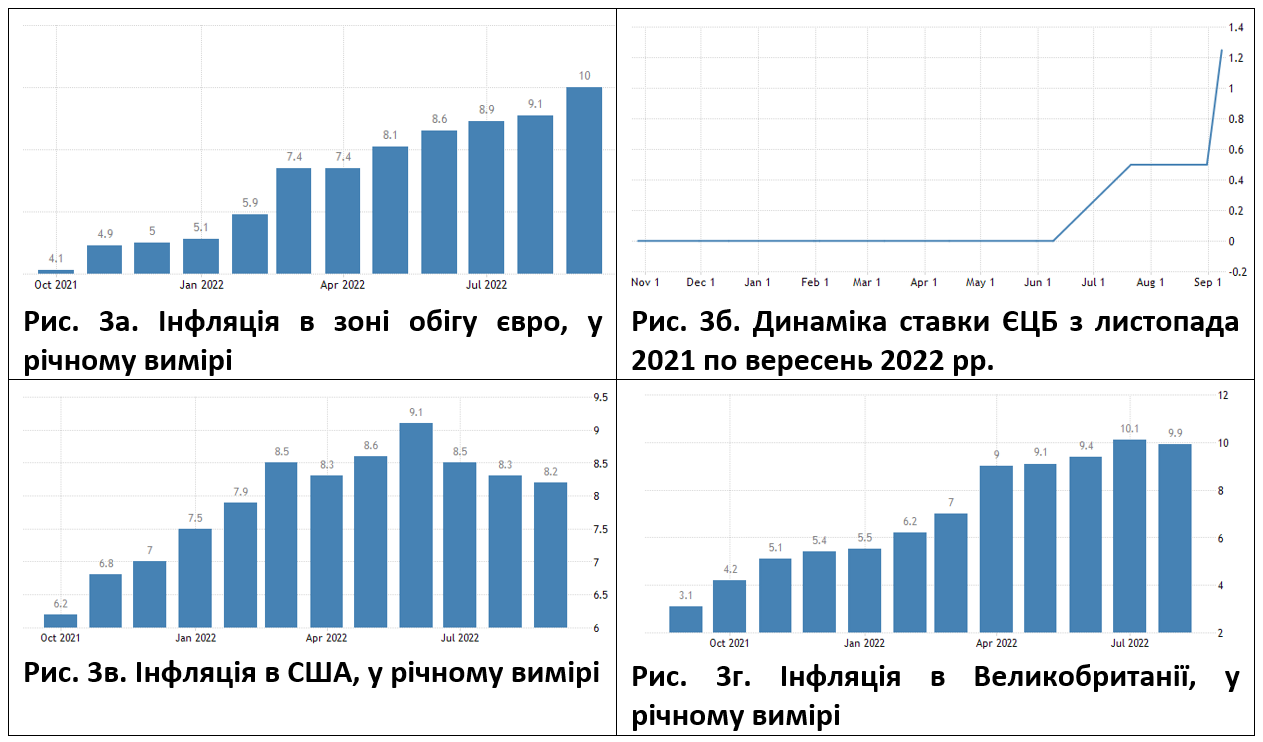

Але навіть цього зниження не було достатньо для того, щоб пригнічувати інфляцію. Об’єктивно економіка США десь на 75% відтягнула на себе ризики майбутньої рецесії. Через повільне збільшення ставки Європейського центрального банку (ЄЦБ) у порівнянні з ФРС, а також через різницю в ставках курс євро до долара США в 2022 році знизився до рекордних мінімумів. Для економіки Німеччини та Франції слабкий євро є перевагою для їх експорту, але навіть це не врятувало Німеччину від негативних прогнозів та слабких макроекономічних показників в третьому кварталі цього року. Тож ЄЦБ все-одно доведеться підвищувати ставку. Зараз європейці відстають від ФРС приблизно на 3-6 місяців і вони ще не перебороли інфляційний зростаючий тренд (рис. 3а). Такі ж слабкі результати щодо боротьби з інфляцією показує і Великобританія (рис. 3г).

Інфляційний сплеск, який відбувся в першому півріччі 2022 року, мав всі риси глобальної кризи. Фактично інфляцією було вражено ринки майже всіх розвинених країн. Поза інфляційною кризою були тільки КНР, Швейцарія та Японія, проте останні дві країни боролись років 10 з дефляцією. Тому коли в першому кварталі 2022 року відбулось офіційне визнання центральними банками розвинених країн, що боротьба з інфляцію потребує монетарних заходів, то стало зрозумілим, що глобального тренду щодо зростання облікових ставок не оминути. В перекладі на мову економістів це означає наступне: поки ФРС, ЄЦБ та Банк Англії будуть боротись з високою інфляцією – ринки очікуватиме охолодження ділової активності. При цьому, алгоритм розгортання подій наступний:

- зростання вартості грошей призводить до удорожчання кредитів для бізнесу та населення;

- зростання вартості споживчих кредитів призводить до зменшення споживання;

- зростання вартості кредитів для бізнесу негативно впливає на обсяги виробництва та зайнятість;

- зниження споживання та ділової активності призводить до падіння ВВП.

Загальну реакцію світової економіки на високу інфляцію можна побачити на рис. 4.

В такій реакції є певні елементи циклічності. Але інфляційна спіраль не може роздмухуватись весь час. Наприклад, рецесія в ЄС та США повинна була б суттєво знизити ціни на енергоносії та продовольство, але відверті прогнози щодо рецесії, яка скоро почнеться, не лише не збивають поточні ціни на нафту та не знижують інфляцію, але і не знижують прогнозні ціни до третього кварталу 2023 року.

Привид війни

Механізми вільного ринку мали б давно розігрівав би циклічність реакції світової економіки на інфляцію. Тут не зіграла б навіть ставка на зростання ринку акцій та дохідних облігацій у 2022 році. Але події в Україні та відголоски війни у інших регіонах призводять до систематичного пожвавлення інфляції на глобальному рівні. Аномалія війни майже зруйнувала дію нео-кейнсіанської теорії в монетарній політиці, але потрібно віддати належне – події в глобальній економіці були не наслідком відмови механізму саморегуляції, а результатом штучного придушення роботи таких механізмів. Наведу декілька прикладів:

1. Зростання цін на продовольство як найбільший фактор впливу на «інфляцію для бідних» роздмухувався саме через блокування українських морських портів у 2022 році. Зернові коридори почали працювати тільки у другій половині року, а ефективність їх роботи подавлялась перешкодами у логістиці. Зараз робота зернових коридорів під великим питанням, а тому зернові культури дорожчають і тягнуть за собою ціни на інше продовольство в ЄС.

2. Ціни на нафту вже давно мали б впасти нижче 75 доларів за барель тільки на очікуваннях майбутньої рецесії в США та ЄС. Але ціни втримали через рішення ОПЕК+ та безлад на Близькому Сході. Публічне обурення США на рішення ОПЕК+ щодо скорочення видобутку на фоні прогнозованої рецесії мені цілком зрозуміле. Перед цим серед нафтотрейдерів пройшли чутки, що участь Саудівської Аравії в скороченні видобутку не є випадковою, а рішення з них могли видавлювати, погрожуючи ударами по основних логістичних напрямках доставки нафти. Негативно на рівень нафтових цін впливають і безлад в Ірані та Іраку, який насправді стався через дефіцит продуктів харчування.

3. На фоні високих спот-цін на газ, світ побачив підрив Північного потоку – 2 з подальшим звинуваченням у цьому України та країн НАТО. Слідом за блокуванням Північного потоку заплановано створити новий газовий HUB у Туреччині.

Таких прикладів, коли високі ціни на енергоносії та продовольство підтримуються штучними подіями, досить багато. Тобто інфляція в ЄС та США не має суто монетарної природи як такої – її постійно розігрівають, а центральні банки-емітенти резервних валют провокують на проведення жорсткої монетарної політики. Такий висновок фактично підтверджується заявою МВФ із закликом зупинити війну в Україні, публікацію якої від МВФ заблокувала Росія.

Протидія

Чи є можливість вгамувати майбутню глобальну економічну кризу? Це сьогодні центральне питання, яким опікуються не лише центральні банки, але й економісти в урядових структурах та аналітики спецслужб різних держав.

Канцлер Німеччини Пан Шольц нещодавно зробив цікаву заяву, що війна проти України – це «хрестовий похід» проти Західного світу. Потрібно визнати, що такий похід відбувається не тільки на полі бою, не менш важливою його частиною є атака на глобальну економіку. Роздмухування цін на продовольство та гальмування падіння цін на нафту є тими фронтами, на яких потрібно протидіяти ситуації.

Зокрема, важливо продовжити дії зернових коридорів. Це потрібно не тільки Україні, але і є необхідним для зниження цін на продовольство в світі, і насамперед – для врегулювання продовольчої кризи на Близькому Сході.

Потрібна і протидія на ринках нафти та газу. Рецепт від G-7, який пов'язаний із введенням максимальної ціни на нафту (Price Cap), є цілком дієвим, але потрібно бути готовими до того, що на початковій стадії його провадження можуть бути провокації з непостачанням нафти та газу до країн, які підтримають Price Cap. Інакше кажучи, лише економічними заходами проблему майбутньої глобальної кризи не вирішити. Хоча економічні заходи є дуже важливими.

Економістам, які близькі до центрів прийняття рішень, потрібно розуміти, що зростання інфляції, з яким ми сьогодні стикнулись, вже не є суто економічною проблемою. Коріння проблеми інфляції лежить поза периметром економічних процесів. Ринкові механізми та традиційні запобіжники, які спрацьовували в мирний час при штучному впливі на ринок, сьогодні не спрацьовують вчасно. Тож слід враховувати, що класичними рішеннями глобальну інфляцію вже не здолати.

Певні рухи у правильному напрямку вже прослідковуються. Одними з перших на сполох забили Резервний банк Австралії та Банк Англії. Обидва вони визнали, що стрімке зростання ставок може і пригнітить інфляцію, але зробить неможливим обслуговування частини кредитів. Таке підштовхування світу до іпотечної кризи зразка 2008 року є небезпечним. Тож ставки потрібно піднімати більш плавно, а у проблемних сегментах кредитного ринку слід надавати субсидії або відстрочки позичальникам. Масових дефолтів не повинно бути, особливо у роздрібному сегменті. Протидія інфляції не має перетворюватись у витискання позичальників з кредитного ринку.

До дієвих немонетарних заходів глобального плану по боротьби з інфляцією можна віднести:

- встановлення максимальної ціни на російську нафту, а з часом – і на газ (Price Cap);

- підтримка більш прийнятних умов для України по зерновим коридорам на довгостроковій основі;

- «енергетичні» та «кредитні» субсидії роздрібному сегменту споживачів, а також національним виробникам.

Думаю, що найближчим часом весь комплекс антикризових заходів, крім підняття ставок центральними банками, буде концентруватись навколо вищезгаданих напрямків. Проте ефективність заходів, наприклад по тому ж напрямку Price Cap, буде залежати від того, як цивілізований світ зможе об’єднатись навколо ідеї, запропонованої G-7.

Коментарі — 0