Використання податків для фінансування війни: чому нас вчить історія?

Питання про те, як краще фінансувати сучасні війни, вивчається економістами та політиками щонайменше протягом останніх 250 років. Від праць Адама Сміта (1776) та Александра Хамільтона (1787), які віддавали перевагу борговому фінансуванню для покриття невідкладних військових видатків, – до більш пізніх праць, у тому числі, Джона Кейнса, який на початку Другої Світової війни розробив детальний план для британського уряду щодо фінансування «військових зусиль». Кейнс навпаки виступив проти боргових джерел, надаючи перевагу різкому підвищенню прогресивної шкали оподаткування доходів та підняттю податків на капітал разом із застосуванням інструментів контролю за цінами та розподілом ресурсів.

Підсумовуючи теоретичні дослідження і практику за останні 250 років, держави не вигадали інших джерел фінансування військових зусиль, ніж:

- Підвищення податків (або витрачання раніше накопичених податкових надходжень, як це робить Росія зі своїм Фондом національного добробуту).

- Скорочення невійськових видатків.

- Зовнішні і внутрішні запозичення (комерційні, офіційні). Як окремий канал внутрішніх запозичень можна виділити бюджетну емісію – прямий викуп казначейських зобов’язань уряду центральним банком для фінансування військових видатків, до якого вимушено звертались під час майже всіх великих війн.

- Безповоротна допомога від союзників (бюджетна, військова…). Утім, за великим рахунком, для країни-донора дилема фінансування таких видатків також полягає або у піднятті податків, або у залученні боргу.

- Для країни, яка веде загарбницьку війну, додатковим джерелом фінансування військових видатків є експлуатація ресурсів на захоплених територіях, що може приймати різноманітні форми: від насильної мобілізації (людської, економічної, експропріації власності) до сплати контрибуцій (під час окупації у Другій світовій у 1940-1944 рр. Франція щорічно сплачувала нацистській Німеччині від 25% до третини свого ВВП, джерелом фінансування чого було, в основному, підвищення податків). Це ж саме можна сказати і про РФ, яка експлуатує людські, природні, виробничі ресурси у своїх цілях на захоплених 20% території України.

Утім, буде правильним і те, що двома основними джерелами фінансування війни історично залишаються тільки запозичення та податки, використання яких постійно еволюціонувало.

Часто саме війни ставали драйвером податкових змін і розширення податкових практик. Зокрема, якщо подивитися на історію податку на доходи (income tax) у США, то вперше такий податок було запроваджено, аби профінансувати Громадянську війну (у Великобританії – для фінансування війни з Наполеоном). Щоб покрити витрати на Першу світову війну у США, максимальна ставка податку була підвищена з 7 до 77%.

Під час Другої світової війни базу податку було розширено, у результаті чого кількість платників податків зросла на порядок, а прогресивність оподаткування зросла ще більше (до 90%). З розвитком інструментів непрямого оподаткування у фінансуванні військових зусиль збільшувалася вага податків на споживання, утім, все ж роль прямих податків залишалась домінуючою.

Зміцнення політичної незалежності центральних банків, зміна підходів до збалансування бюджетів призвели до переосмислення ролі центральних банків як кредитора уряду в останній інстанції. У силу інфляційних ризиків використання інструмента бюджетної емісії – тобто залучення центральних банків до прямого викупу облігацій держказначейства – почало розглядатись як екстраординарний захід підтримки бюджетної ліквідності під час війни.

Водночас, фінансування за рахунок внутрішніх і зовнішніх позик залишається основним джерелом покриття військових витрат насамперед в умовах затяжних війн і значного зростання мілітарних видатків.

США: досвід світових війн

США фінансували Першу та Другу світові війни здебільшого через внутрішні запозичення: казначейські зобов’язання, які купували переважно внутрішні інвестори (бізнес, населення, банки) та обмежено Федеральна резервна система. ФРС як надавала рефінансування для банків для купівлі казначейських облігацій, так і викупляла обмежену частину випусків, за низькими/фіксованими ставками доходності (це, власне, і є бюджетною емісією).

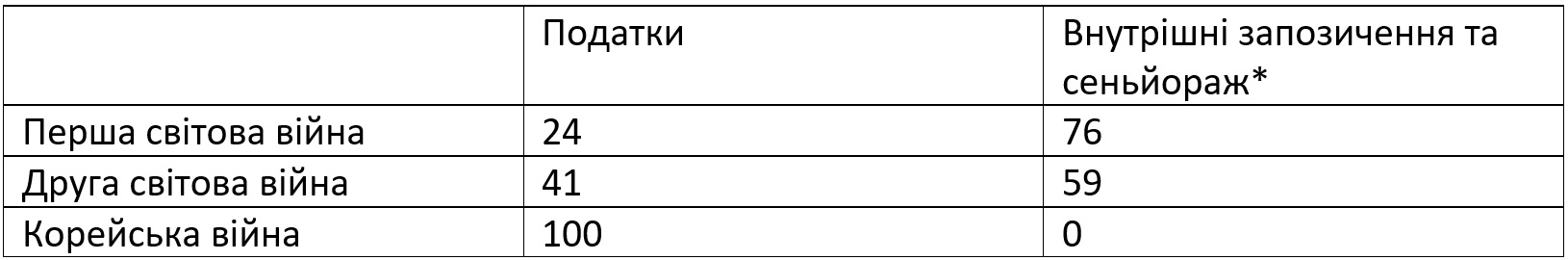

Джерела фінансування (оціночно), %:

Причина переважно боргового фінансування полягає, насамперед, у різкому зростанні військових видатків під час великих війн, обсяг яких не може бути профінансований за рахунок підняття податків і скорочення невійськових витрат без того, аби це не призвело до суттєвої рецесії через обмеження приватного споживання та інвестицій. Зокрема, під час Другої світової військові видатки у США зросли до 37% ВВП у 1943-1945 рр. (для порівняння – 40,5% в Україні у 2023 році), тоді як податки, що збирались до федерального бюджету напередодні війни, не перевищували 7% ВВП.

Військові видатки США, % ВВП:

- 1940 рік – 1,7%;

- 1941 – 5,6%;

- 1942 – 17,8%;

- 1943 – 37%;

- 1944 – 37,9%;

- 1945 – 37,5%;

- 1946 – 19,2%;

- 1947 – 5,5%.

Під час Другої світової внутрішні інституційні інвестори були «зачинені» всередині США, що разом із інструментами контролю за цінами і потоками капіталу, нормуванням і обмеженням споживання трансформувалось у збільшення приватних заощаджень. І разом із патріотичними інформаційними компаніями із популяризації купівлі бондів сприяло нарощуванню розміщення казначейських облігацій.

За експертними оцінками, до 25% боргового фінансування військових витрат США під час Другої світової було профінансовано за рахунок дрібних приватних інвесторів. Ще близько 7% нового боргу було викуплено ФРС (при цьому варто зазначити, що такі операції розширились у 1944-1948 рр). Решта – банки, інституційні інвестори.

Зворотною стороною боргового фінансування (із допомогою бюджетної емісії ФРС) було накопичення відкладеного інфляційного потенціалу, що реалізувався після війни, – інфляція у США у березні 1947-го сягнула 20%. Водночас, висока інфляція допомогла пом’якшити борговий тягар на економіку (держборг до ВВП скоротився із 108,6% у 1946 році до 50% на початку 50-х). У 1951 році вже під час війни у Кореї ФРС відмовилася від прямого викупу казначейських облігацій уряду США. Утім бюджетна «вага» війни у Кореї була вже не такою значною, тому ця військова компанія була профінансована виключно за рахунок податків/ скорочення видатків.

Повертаючись до Другої світової, варто зазначити, що значна частина військових зусиль під час неї (оціночно близько 40%) була профінансована за рахунок підвищення податків, що видно по зростанню рівня податкових надходжень до ВВП, які збільшились утричі.

Податкові надходження (США) у % ВВП:

- 1940 рік – 6,8%;

- 1941 – 7,6%;

- 1942 – 10,1%;

- 1943 – 13,3%;

- 1944 – 20,9%;

- 1945 – 20,4%;

- 1946 – 17,6%;

- 1947 – 16,4%.

Основні віхи збільшення оподаткування під час Другої світової включали:

1. Податок на доходи.

- Розширення бази оподаткування податком на доходи через зменшення порогу неоподаткованого мінімуму: протягом 1940-1942 рр. неоподаткований річний мінімум доходів скоротився удвічі (із $1 тис. до $500 для домогосподарств з одного платника, із $2500 до $1200 для одружених пар)

- Збільшення прогресивності, збільшення граничних ставок податку на доходи. Акт про доходи від 1942 року підвищував нормальну ставку податку, яка сплачувалась усіма незалежно від рівня оподаткованого доходу, – з 4 до 6%. Водночас суттєво зростали надбавки до податку, що сплачувались від певного рівня доходів, а величина таких доходів і відповідні діапазони зменшувались. Найнижчі ставки, з яких сплачувався додатковий податок, зростали з 6% до 13%, найвищі граничні ставки зростали до 84% (далі зросли до 91% у 1944 році). При цьому поріг річного доходу, до якого застосовувались граничні найвищі ставки, суттєво скорочувався – із $500 до 200 тис.

2. Податок на Перемогу.

- У 1942 році був встановлений також новий податок – податок на Перемогу (Victory tax), що сплачувався за єдиною ставкою 5% з чистого доходу вище $624 на рік (без урахування приросту капіталу та відсотків). Податок на Перемогу сплачувався на додаток до регулярного податку на доходи (поверх нього). Він також утримувався безпосередньо із заробітної плати – нововведення, яке незабаром у 1943 році буде поширено на звичайний податок на доходи. Можна сказати, що наш військовий збір є аналогом податку на Перемогу у США. Утім, у США податок на Перемогу утримувався недовго – з 1942 по 1944 рік включно. Він, був скасований коли стало зрозуміло, що нацистська Німеччина програє Другу світову. Тоді як війна в Україні триває вже більш як 10 років, що обумовлює збереження і підвищення цього податку.

Зменшення пільг та виключень значно збільшило коло платників податку з доходів, його сплата стала масовою. Якщо до Другої світової війни податкову декларацію подавало 4 млн. американців, то у 1945 році – вже 43 млн. Ефективна ставка податку за цей час зросла з 1,5% до 15%. Модифікований регулярний податок на доходи плюс додатковий Victory tax (у 1942-1944 рр.) суттєво посилили здатність федерального уряду покривати свої видатки.

3. Податок на прибуток (корпоративний податок).

- Звичайна ставка податку була підвищена з 24% у 1940 році до 31% у 1941-му і до 40% у 1942 році.

4. Податок на надприбутки корпорацій, обумовлені війною.

- Почав застосовуватись з 1940 року, модифікуючись у наступні два роки. Надприбуток визначався як відсоток перевищення середнього прибутку за декілька довоєнних років або як перевищення над звичайною нормою повернення на інвестований капітал. Ставки податку на надприбутки корпорацій встановлювались від 20 до 50% у 1940 році, їх було підвищено до 35-60% у 1941 році, граничну ставку підвищено до 90% у 1942-му.

5. Підвищено акцизні податки на різні товари.

- Починаючи з кінця 1944 року, коли програш фашистської коаліції ставав дедалі очевиднцшим, суспільний запит на скорочення податкового тиску збільшувався. Конгрес потроху почав зменшувати податковий тягар війни, в т.ч. були зменшені ставки основних податків – податку на доходи, на корпоративний прибуток.

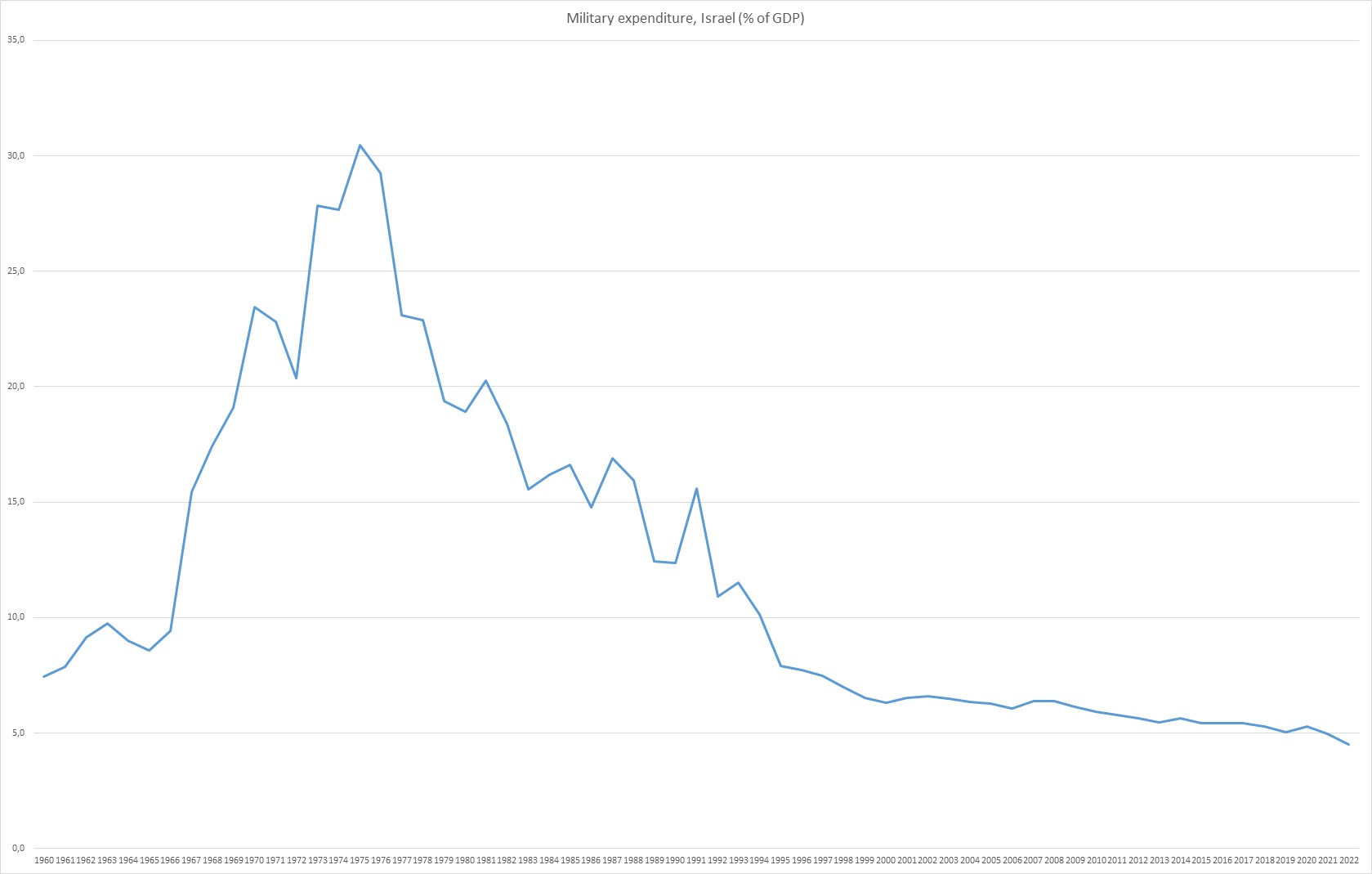

Ізраїль: безпека понад усе

Середньорічні військові видатки Ізраїлю у 70-ті рр. сягають майже 25% ВВП, максимум прийшовся на 1975-1976 рр. – близько 30% ВВП. Для порівняння в Україні – 29,3% – у 2022 році, 40,5% ВВП – в 2023-му.

Стрімке зростання почалося після Шестиденної війни у 1967 році, сягнуло максимуму у наступні роки після «Війни судного дня» у 1973 році і пішло на спад після підписання низки мирних договорів з Єгиптом та Йорданією наприкінці 70-х.

Але військові видатки все одно трималися вище 15% ВВП, в т.ч. під впливом першої війни із Ліваном у 1982 році.

Відповідно зростало навантаження військових видатків на бюджет:

- 1966 рік – 20,4%;

- 1968 – 28,2%;

- 1970 – 42,6%;

- 1972 – 34,4%;

- 1974 – 39,8%;

- 1975 – 40,6%.

Для порівняння в Україні: 2022 рік – 50,5% (від видатків зведеного бюджету), 2023 рік – 59,6%.

Частка податків та відрахувань до соціальних фондів (разом із обов’язковими накопичувальними схемами фінансування військових зусиль), % ВВП:

- 1967 рік – 27,9%;

- 1968 – 29,5%;

- 1969 – 32,6%;

- 1970 – 35,6%;

- 1971 – 40,8%;

- 1973 – 42,5%;

- 1975 – 44,5%.

Для порівняння в Україні: 2023 рік – 32,4%.

Хронологія подій

1967 рік

Шестиденна війна (5-10 червня 1967 р.):

- У червні 1967 року запроваджено військовий збір (war levy) за ставками 8,33% від податку на доходи фізичних осіб та 2% від прибутку компаній, що підлягає оподаткуванню.

- Тимчасово підвищено податок на пальне на період червень-серпень 1967 рр. (з 0,1 до 0,12 шекелей за літр).

- При цьому у 1966 році був зменшений податок на покупки, а за рік до цього скорочені імпортні тарифи (в середньому на 15%) – з метою стримування інфляції та стимулювання споживання.

У цілому податкові надходження у 1967 році скоротились на 3,6%.

Шестиденна війна обумовила суттєве зростання безпекових видатків. Більша частина бюджетного дефіциту була профінансована за рахунок внутрішніх запозичень (в т.ч. розміщення військових облігацій), бюджетної емісії (прямого викупу облігацій уряду центральним банком Ізраїлю), зовнішніх запозичень (через спеціальні фандрейзингові кампанії закордоном, в т.ч. через цільові облігації з метою підтримки незалежності та розвитку, а також офіційні запозичення від США, ФРН, Світового банку тощо), офіційні трансферти (гранти).

Швидке завершення війни, в результаті якої Ізраїль отримав контроль над територіями утричі більшими, ніж до її початку, та економічний бум наступного року (ріст реального ВВП у 1968 році на 13%) розширили податкову базу. Податкові надходження зросли у 1968 році на 27%, і це дозволило уряду втриматись від суттєвого підвищення податків у 1967-1969 рр. Більше того, у 1968 році для багатодітних та репатріантів були розширені звільнення від оподаткування податком на доходи, був збільшений неоподаткований мінімум для цілей соціального страхування одночасно із підвищенням стелі доходів, з яких здійснювались платежі до Фонду соціального страхування. Утім військові (безпекові) видатки продовжували зростати…

1970 рік

Запроваджено програму фіскальної консолідації з метою подолання викликів зростаючих військових видатків, платежів за обслуговування боргу, а також задля збільшення інших пріоритетних бюджетних видатків (на репатріантів, збільшення субсидій на розвиток експорту тощо).

Основні заходи:

- Підвищення стелі доходів і ставки відрахувань до Фонду соціального страхування із 7,6% до 13,9% для найманих працівників (у 1971 – до 14,9%), із 5,7% до 9,4% – для самозайнятих (додалися дві нові схеми страхування – на випадок безробіття та тимчасової непрацездатності).

- Підвищення ставки військового збору до 15% від сплаченого податку на доходи фізичних осіб.

- Було запроваджено низку нових обов’язкових накопичувальних схем, в т.ч. для фінансування безпекових витрат:

- Обов’язкова військова позика (Defense Loan). Купівля військових облігацій для бізнесу і населення із добровільної справи ставала примусовою (це на додачу до їх викупу банками). Умови були такими: на купівлю військових облігацій в обов’язковому порядку йшло 7% від оподаткованого доходу робітника, самозайнятого чи доходу підприємства. Ставка доходності – 5%, дохід за облігаціями не оподатковується. Тіло позики додатково дефлюється (корегується у бік зменшення – ред.) на індекс вартості життя. Перші позики від 1970 року мали бути погашені у 1986 році – 12-ма рівними місячними платежами. Відсотки сплачуватимуться рівними траншами кожні три роки, починаючи з жовтня 1977 року.

- Обов’язкова ощадна позика (Compulsory Savings Loan). Умови: на купівлю ощадних облігацій в обов’язковому порядку йшло 4% від оподаткованого доходу робітника, самозайнятого, 2% – доходу підприємства і кооперативів. Плюс роботодавець додатково примусово інвестував у ощадні облігації 4%, а з 1971 року – 6% від фонду оплати праці. Ставка доходності – 5%, дохід за облігаціями не оподатковується, тіло позики додатково дефлюється на індекс вартості життя. Перші позики від 1970 року мали погашатися, починаючи із жовтня 1975 року, трьома рівними щорічними платежами.

- Були підвищені авансові платежі зі сплати податку на прибуток, податок на доходи почав утримуватись «біля джерела» (коли особа не є податковим резидентом країни, але отримує дохід на її території – ред.) .

- Було підвищено ряд непрямих податків (акциз на алкоголь, тютюн, продаж авто, податок з продажу на окремі продукти, військова надбавка у 20% до імпортного тарифу за широким переліком товарів). Було запроваджено податок на іноземні подорожі – на тих, хто їде з країни з туристичною метою.

1973 рік

Війна Судного дня

Із початком Війни Судного дня, уряд Ізраїлю на додачу до внутрішніх і зовнішніх запозичень був змушений вдатися до бюджетного секвестру і підвищення податків з метою фінансування зростаючих військових витрат:

- Військовий збір з імпорту було підвищено з 20 до 25%.

- Податок на покупки було підвищено відразу на 5 відсоткових пунктів.

1975-1976 рр.

Реформа податку на доходи. Було скасовано обов’язкову військову позику для робітників і підприємств і водночас розширено податкову базу (за рахунок скасування виключень). Замість податку на продаж уведено ПДВ…

***

Це лише два приклади своєчасної виваженої реакції урядів розвинутих країн світу на великі війни. Адже акумулювання необхідних коштів за рахунок в першу чергу внутрішніх джерел є запорукою стійкості і подальшої перемоги, а ігнорування забезпечення джерел надходжень до державного бюджету тягне за собою неминучу поразку. Це ми, на жаль, бачили на прикладі нашої історії, коли УНР не спромоглася ввести простий податок у три карбованці з сім’ї у червні 1917 року. Не маючи власної фінансової системи, молода держава незабаром позбулася і власного суверенітету…